بهگزارش قدس آنلاین، بی توجهی نظام بانکی به بخش مسکن در سال جاری نیز ادامه داشت و آنطور که آمارهای بانک مرکزی نشان می دهد در ۷ ماه نخست امسال، یکی از بخش هایی که کمتر مورد توجه به لحاظ پرداخت تسهیلات قرار داشت بخش مسکن بود.

به نظر می رسد بانک ها و نظام بانکی اگر مهمترین ابزار رشد اقتصادی نباشند قطعا یکی از مهمترین ابزارها برای رشد اقتصادی به خصوص برای رسیدن به رشد ۸ درصدی می توانند باشند.

اما سوال این است چرا بخش مسکن که به گفته کارشناسان موتور محرک و لکوموتیو رشد اقتصادی محسوب می شود همواره مورد بی توجهی و کم توجهی نظام بانکی قرار میگیرد. گزارش بانک مرکزی نیز در مورد تسهیلات اعطایی در هفت ماه ابتدایی سال جاری بیانگر نیاز بالای کسب و کارها به تأمین سرمایه در گردش و وابستگی آنها به بانک مرکزی در این امر است. در مجموع ۷۷ درصد از تسهیلات دریافتی توسط کسب و کارها با هدف تأمین سرمایه در گردش بوده است. همچنین از کل تسهیلات بانکی، سهم بخش مسکن تنها ۴ درصد بوده است که بیانگر پایینترین میزان در مقایسه با سایر بخشهای اقتصادی است.

نظام بانکی یکی از مهمترین ابزارها برای رشد اقتصادی است. در طی یک قرن گذشته، بسیاری از کشورها توانستهاند با تشکیل یک نظام بانکی قوی و تامین مالی تولید، رشدهای اقتصادی بالایی را رقم بزنند و حتی در برابر بحرانهای مختلف، بر پایه توسعهیافتگی بالای نظام بانکی خود مقاومت کنند. به طور معمول، نقدینگی از طریق نظام بانکی و ابزار نرخ بهره و مدیریت ریسک، به کارآمدترین بخشهای یک اقتصاد تعلق میگیرد. بدین ترتیب، از طریق مکانیزم طبیعی بازار نقدینگی به کسی میرسد که بیشترین نیاز را به آن دارد و بیشترین بازدهی را در قبال آن تحویل میدهد.

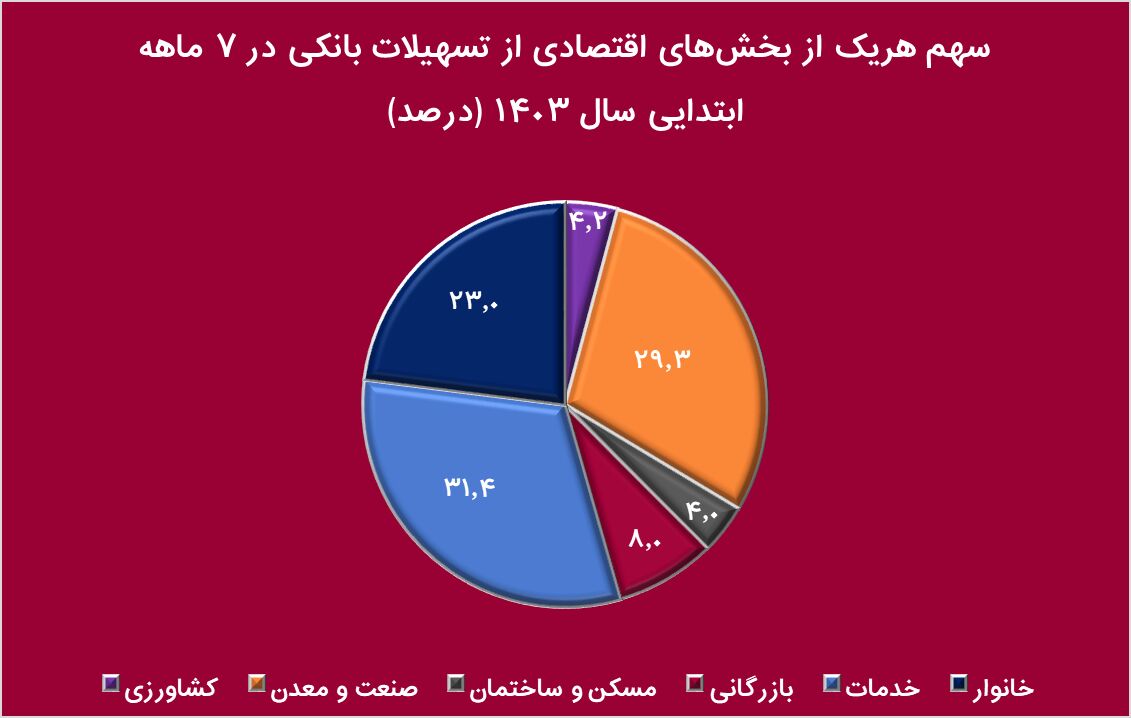

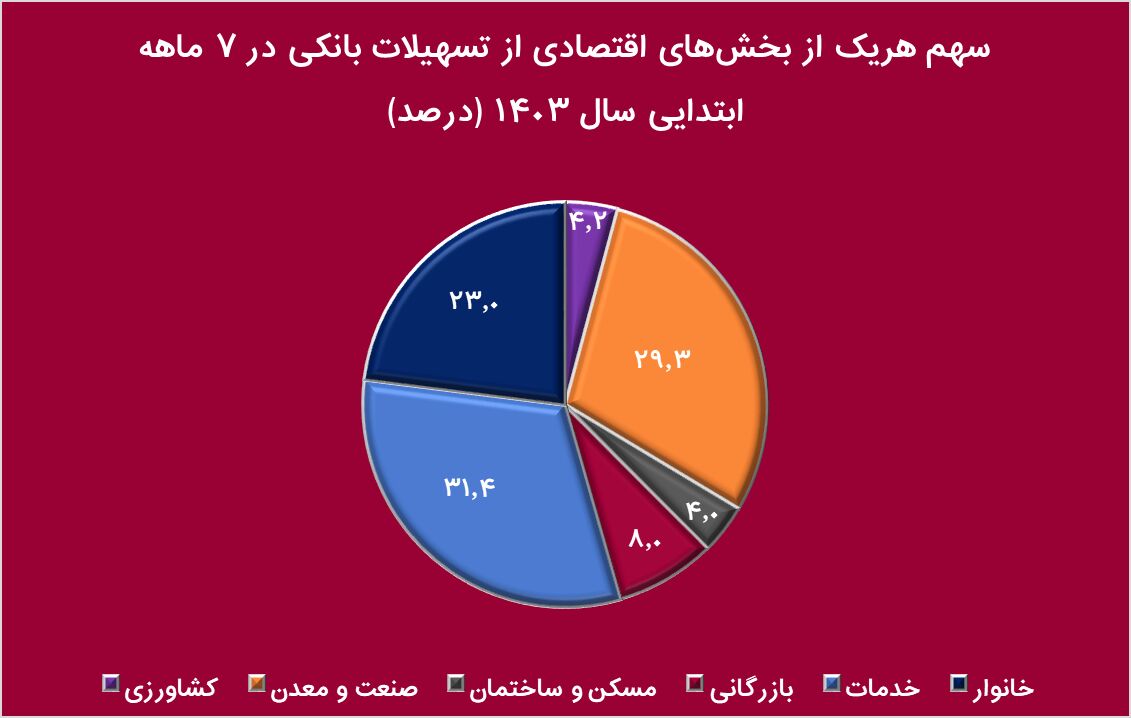

بانک مرکزی در گزارشهای ماهانه خود، اطلاعاتی از میزان تسهیلات پرداختی به تفکیک بخش و اهداف مختلف منتشر میکند. در این گزارش، تسهیلات پرداختی به تفکیک بخشهای کشاورزی، صنعت و معدن، مسکن و ساختمان، بازرگانی، خدمات، متفرقه و خانوار منتشر میشود.

به طور کلی، در هفت ماه ابتدایی سال ۱۴۰۳، مبلغ ۱۵۳ هزار میلیارد تومان، معادل ۴.۱ درصد از تسهیلات بانکی به بخش کشاورزی اعطا شده است. بخش صنعت و معدن نیز ۲۹.۳ درصد از تسهیلات بانکی، معادل ۱۰۷۷ هزار میلیارد تومان دریافت کرده است.

حال این گزارش نشان می دهد که بیشترین بخشی که تسهیلات دریافت کرده بخش خدمات با ۳۱.۴ درصد بوده است.

در هفت ماه مورد اشاره ۱۴۶ هزار میلیارد تومان، معادل ۴ درصد از تسهیلات بانکی نیز به بخش مسکن و ساختمان تعلق یافته است. بیش از ۲۴۹ هزار میلیارد تومان تسهیلات به بخش بازرگانی و بیش از ۱۱۵۲ هزار میلیارد تومان تسهیلات به بخش خدمات اعطا شده است. سهم این دو بخش از کل تسهیلات دریافتی به ترتیب برابر با ۸.۰۱ درصد و ۳۱.۳۸ درصد بوده است.

همچنین چهار هزار و ۲۶۰ میلیارد تومان معادل ۰.۱۱ درصد از تسهیلات بانکی به بخش متفرقه تخصیص یافته است. به طور کلی، صاحبان کسب و کار حقوقی و غیر حقوقی در مجموع بیش از ۲۸۲۷ هزار میلیارد تومان، معادل ۷۷.۰۱ درصد از کل تسهیلات بانکی را دریافت کردهاند.

سهم خانوارها نیز از تسهیلات بانکی در هفت ماهه ابتدایی سال ۱۴۰۳ برابر با ۸۴۳ هزار میلیارد ، معادل ۲۲.۹۸ درصد از کل تسهیلات بوده است. در مجموع کل تسهیلات اعطا شده در بازه زمانی مذکور، ۳۶۷۱ هزار میلیارد تومان گزارش شده است که نسبت به بازه زمانی مشابه در سال گذشته ۲۸.۹۲ درصد رشد داشته است.

از این مقدار، حدود ۴۹۳ هزار میلیارد تومان، معادل ۱۳.۴ درصد از کل تسهیلات صرف ایجاد کسب و کار شده است. همچنین ۵۹.۳ درصد، معادل ۲۱۷۷ هزار میلیارد تومان صرف تأمین سرمایه در گردش شده است.

طبق گزارش بانک مرکزی، ۳۴.۵ درصد از تسهیلات دریافتی بخش کشاورزی معادل ۵۲ هزار و ۷۷۸ میلیارد تومان، با هدف ایجاد اشتغال بوده است. همچنین مبلغ ۸۶ هزارو ۶۱۸ میلیارد تومان معادل ۵۶.۶ درصد از تسهیلات این بخش، با هدف تأمین سرمایه در گردش اعطا شده است. ۶.۲ درصد از تسهیلات بخش کشاورزی که معادل ۹ هزار و ۴۲۶ میلیارد تومان میباشد نیز با هدف توسعه داده شده است.

در بخش صنعت و معدن، ۸۴.۶ درصد از تسهیلات دریافتی، معادل ۹۱۱ هزار و ۶۱۷ هزار میلیارد تومان با هدف تأمین سرمایه در گردش دریافت شده است. این مسئله از اهمیت بالای تأمین سرمایه در گردش و وابستگی این هدف به نظام بانکی برای این بخش حکایت دارد.

۱۰.۷ درصد از تسهیلات اعطایی در این بخش، معادل ۱۱۵ هزار و ۶۵۳ میلیارد تومان صرف ایجاد کسب و کار، و ۴۳ هزار و ۵۶۶ میلیارد تومان معادل ۴ درصد تسهیلات با هدف توسعه اهدا شده است.

در بخش مسکن، ۵۶.۵ درصد از کل تسهیلات، معادل ۸۲ هزار و ۹۴۳ میلیارد تومان با هدف ایجاد کسب و کار(تولید) دریافت شده است. همچنین ۵۳ هزار و ۹۱۹ میلیارد تومان، برابر با ۳۶.۷ درصد از تسهیلات این بخش با هدف تأمین سرمایه در گردش دریافت شده است.

بخش توسعه و خرید مسکن نوساز نیز اهداف بعدی تسهیلات در این بخش بودهاند. سهم این دو بخش از تسهیلات دریافتی به ترتیب ۳.۹ و ۳.۵ درصد، و میزان تسهیلات دریافتی برابر با ۵ هزار و ۷۰۲ میلیارد تومان، و ۳ هزار و ۶۵۸ میلیارد تومان بوده است.

میزان رشد تسهیلات بانکها نسبت به نرخ تورم، میتواند نماگری از دو اتفاق باشد. در صورتی که مانند بخش خانوار تسهیلات دریافتی رشد بسیار بالاتری نسبت به نرخ تورم داشته باشد، میتواند بیانگر تمایل سیاستگذار به اعطای تسهیلات بیشتر به این بخش باشد. همچنین پایین بودن نرخ رشد تسهیلات نسبت به تورم در بخشی مانند کشاورزی، میتواند بیانگر وقوع رکود احتمالی در این بخش باشد. بخش مسکن و ساختمان نیز بخش دیگری است که تسهیلات کمتری نسبت به رشد نرخ تورم دریافت کرده است.

منبع: بازار

به نظر می رسد بانک ها و نظام بانکی اگر مهمترین ابزار رشد اقتصادی نباشند قطعا یکی از مهمترین ابزارها برای رشد اقتصادی به خصوص برای رسیدن به رشد ۸ درصدی می توانند باشند.

اما سوال این است چرا بخش مسکن که به گفته کارشناسان موتور محرک و لکوموتیو رشد اقتصادی محسوب می شود همواره مورد بی توجهی و کم توجهی نظام بانکی قرار میگیرد. گزارش بانک مرکزی نیز در مورد تسهیلات اعطایی در هفت ماه ابتدایی سال جاری بیانگر نیاز بالای کسب و کارها به تأمین سرمایه در گردش و وابستگی آنها به بانک مرکزی در این امر است. در مجموع ۷۷ درصد از تسهیلات دریافتی توسط کسب و کارها با هدف تأمین سرمایه در گردش بوده است. همچنین از کل تسهیلات بانکی، سهم بخش مسکن تنها ۴ درصد بوده است که بیانگر پایینترین میزان در مقایسه با سایر بخشهای اقتصادی است.

نظام بانکی یکی از مهمترین ابزارها برای رشد اقتصادی است. در طی یک قرن گذشته، بسیاری از کشورها توانستهاند با تشکیل یک نظام بانکی قوی و تامین مالی تولید، رشدهای اقتصادی بالایی را رقم بزنند و حتی در برابر بحرانهای مختلف، بر پایه توسعهیافتگی بالای نظام بانکی خود مقاومت کنند. به طور معمول، نقدینگی از طریق نظام بانکی و ابزار نرخ بهره و مدیریت ریسک، به کارآمدترین بخشهای یک اقتصاد تعلق میگیرد. بدین ترتیب، از طریق مکانیزم طبیعی بازار نقدینگی به کسی میرسد که بیشترین نیاز را به آن دارد و بیشترین بازدهی را در قبال آن تحویل میدهد.

بانک مرکزی در گزارشهای ماهانه خود، اطلاعاتی از میزان تسهیلات پرداختی به تفکیک بخش و اهداف مختلف منتشر میکند. در این گزارش، تسهیلات پرداختی به تفکیک بخشهای کشاورزی، صنعت و معدن، مسکن و ساختمان، بازرگانی، خدمات، متفرقه و خانوار منتشر میشود.

به طور کلی، در هفت ماه ابتدایی سال ۱۴۰۳، مبلغ ۱۵۳ هزار میلیارد تومان، معادل ۴.۱ درصد از تسهیلات بانکی به بخش کشاورزی اعطا شده است. بخش صنعت و معدن نیز ۲۹.۳ درصد از تسهیلات بانکی، معادل ۱۰۷۷ هزار میلیارد تومان دریافت کرده است.

حال این گزارش نشان می دهد که بیشترین بخشی که تسهیلات دریافت کرده بخش خدمات با ۳۱.۴ درصد بوده است.

در هفت ماه مورد اشاره ۱۴۶ هزار میلیارد تومان، معادل ۴ درصد از تسهیلات بانکی نیز به بخش مسکن و ساختمان تعلق یافته است. بیش از ۲۴۹ هزار میلیارد تومان تسهیلات به بخش بازرگانی و بیش از ۱۱۵۲ هزار میلیارد تومان تسهیلات به بخش خدمات اعطا شده است. سهم این دو بخش از کل تسهیلات دریافتی به ترتیب برابر با ۸.۰۱ درصد و ۳۱.۳۸ درصد بوده است.

همچنین چهار هزار و ۲۶۰ میلیارد تومان معادل ۰.۱۱ درصد از تسهیلات بانکی به بخش متفرقه تخصیص یافته است. به طور کلی، صاحبان کسب و کار حقوقی و غیر حقوقی در مجموع بیش از ۲۸۲۷ هزار میلیارد تومان، معادل ۷۷.۰۱ درصد از کل تسهیلات بانکی را دریافت کردهاند.

سهم خانوارها نیز از تسهیلات بانکی در هفت ماهه ابتدایی سال ۱۴۰۳ برابر با ۸۴۳ هزار میلیارد ، معادل ۲۲.۹۸ درصد از کل تسهیلات بوده است. در مجموع کل تسهیلات اعطا شده در بازه زمانی مذکور، ۳۶۷۱ هزار میلیارد تومان گزارش شده است که نسبت به بازه زمانی مشابه در سال گذشته ۲۸.۹۲ درصد رشد داشته است.

از این مقدار، حدود ۴۹۳ هزار میلیارد تومان، معادل ۱۳.۴ درصد از کل تسهیلات صرف ایجاد کسب و کار شده است. همچنین ۵۹.۳ درصد، معادل ۲۱۷۷ هزار میلیارد تومان صرف تأمین سرمایه در گردش شده است.

طبق گزارش بانک مرکزی، ۳۴.۵ درصد از تسهیلات دریافتی بخش کشاورزی معادل ۵۲ هزار و ۷۷۸ میلیارد تومان، با هدف ایجاد اشتغال بوده است. همچنین مبلغ ۸۶ هزارو ۶۱۸ میلیارد تومان معادل ۵۶.۶ درصد از تسهیلات این بخش، با هدف تأمین سرمایه در گردش اعطا شده است. ۶.۲ درصد از تسهیلات بخش کشاورزی که معادل ۹ هزار و ۴۲۶ میلیارد تومان میباشد نیز با هدف توسعه داده شده است.

در بخش صنعت و معدن، ۸۴.۶ درصد از تسهیلات دریافتی، معادل ۹۱۱ هزار و ۶۱۷ هزار میلیارد تومان با هدف تأمین سرمایه در گردش دریافت شده است. این مسئله از اهمیت بالای تأمین سرمایه در گردش و وابستگی این هدف به نظام بانکی برای این بخش حکایت دارد.

۱۰.۷ درصد از تسهیلات اعطایی در این بخش، معادل ۱۱۵ هزار و ۶۵۳ میلیارد تومان صرف ایجاد کسب و کار، و ۴۳ هزار و ۵۶۶ میلیارد تومان معادل ۴ درصد تسهیلات با هدف توسعه اهدا شده است.

در بخش مسکن، ۵۶.۵ درصد از کل تسهیلات، معادل ۸۲ هزار و ۹۴۳ میلیارد تومان با هدف ایجاد کسب و کار(تولید) دریافت شده است. همچنین ۵۳ هزار و ۹۱۹ میلیارد تومان، برابر با ۳۶.۷ درصد از تسهیلات این بخش با هدف تأمین سرمایه در گردش دریافت شده است.

بخش توسعه و خرید مسکن نوساز نیز اهداف بعدی تسهیلات در این بخش بودهاند. سهم این دو بخش از تسهیلات دریافتی به ترتیب ۳.۹ و ۳.۵ درصد، و میزان تسهیلات دریافتی برابر با ۵ هزار و ۷۰۲ میلیارد تومان، و ۳ هزار و ۶۵۸ میلیارد تومان بوده است.

میزان رشد تسهیلات بانکها نسبت به نرخ تورم، میتواند نماگری از دو اتفاق باشد. در صورتی که مانند بخش خانوار تسهیلات دریافتی رشد بسیار بالاتری نسبت به نرخ تورم داشته باشد، میتواند بیانگر تمایل سیاستگذار به اعطای تسهیلات بیشتر به این بخش باشد. همچنین پایین بودن نرخ رشد تسهیلات نسبت به تورم در بخشی مانند کشاورزی، میتواند بیانگر وقوع رکود احتمالی در این بخش باشد. بخش مسکن و ساختمان نیز بخش دیگری است که تسهیلات کمتری نسبت به رشد نرخ تورم دریافت کرده است.

منبع: بازار