به نظر میرسد که سیاستگذار پولی، درحال حاضر قصد کنترل نرخ سود بینبانکی را داشته و فعلا برنامهای برای تغییر کریدور سود ندارد. البته با وجود این کاهش جزئی، باید توجه کرد که بالا بودن نرخ بهره بینبانکی و نزدیکشدن آن به سقف کریدور سود نشاندهنده افزایش تقاضای بانکها برای منابع مالی است. رفتارهای اخیر سیاستگذار پولی و تحولات در بازار بینبانکی حاکی از آن است که بانک مرکزی تمایل دارد تا اضافهبرداشت و قدرت خلق پولی را که از این طریق به بانکها میرسد کنترل کند؛ اما به نظر میرسد به دلیل عطش اقتصاد به سرمایه درگردش و ناترازی شبکه بانکی و همچنین رشد هزینههای دولت، رشد نقدینگی از طریق اضافهبرداشت بانکها ادامه یابد. بهعلاوه آمارهای پولی و بانکی نیز حاکی از رشد بدهی بانکها به بانک مرکزی است.

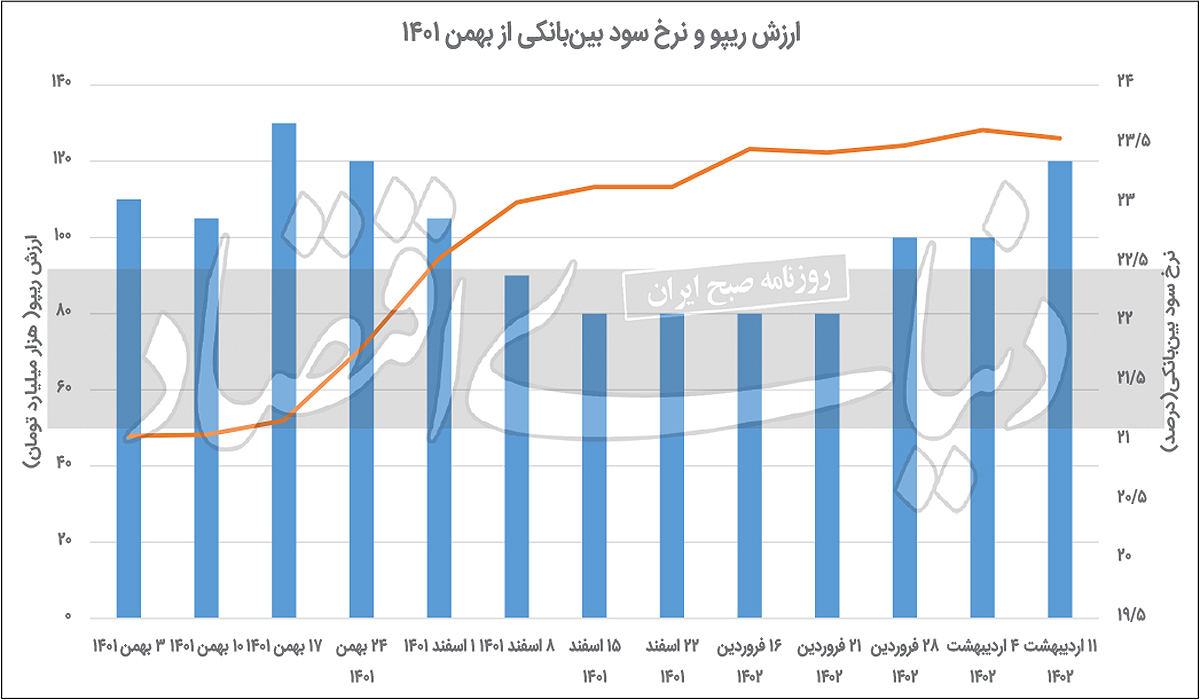

به این ترتیب میتوان نتیجه گرفت که یکی از عوامل افزایش نرخ بهره در بازار بینبانکی، رشد بدهی بانکها بوده است. بانک مرکزی همچنین آخرین آمار عملیات بازار باز را منتشر کرده است. بر این اساس، بانک مرکزی در پنجمین مرحله عملیات بازار باز در سال 1402 در تاریخ 11 اردیبهشت، اقدام به تزریق 120هزار میلیارد تومانی در شبکه بانکی کرده است. از طرفی حداقل نرخ توافق بازخرید یا ریپو نیز در همان سطح 23درصد باقی مانده است. آمارها نشان میدهد که در 3 حراج اخیر، بانک مرکزی درمجموع 320هزار میلیارد تومان تزریق در قالب ریپو انجام داده است. استقراض غیرمستقیم بانکها از بانک مرکزی در قالب ریپو بر رشد پایه پولی موثر است.

نیشترمز نرخ سود بینبانکی

بانک مرکزی تازهترین نرخ سود در بازار بینبانکی را اعلام کرد. بر این اساس، در تاریخ 13 اردیبهشت، نرخ بهره در بازار بینبانکی به 55/ 23درصد رسید. این نرخ نسبت نرخ قبلی، 07/ 0واحد درصد کاهش داشته است. به این ترتیب، این متغیر مهم بازار پول پس از صعود دوهفتهای این نرخ از 30 فروردین تا 6 اردیبهشت 1402 و نزدیک شدن آن به سقف کریدور سود، کاهش جزئی پیدا کرد. اواسط بهمنماه 1401 بود که بانک مرکزی در واکنش به تحولات بازارهای دارایی، سقف کریدور نرخ سود بینبانکی را تغییر داد و آن را از 22درصد به 24درصد رساند. درواقع نرخ سود بینبانکی پس از تاریخ 19 بهمن 1401 و با اعلام افزایش سقف کریدور، طی یک روند صعودی، از 78/ 21درصد به 14/ 23درصد در اواخر اسفندماه سال گذشته رسید. روند افزایشی این متغیر مهم بازار پول نشاندهنده افزایش تقاضای بانکها برای منابع مالی است.

از طرفی، آنطور که آمارهای پولی و بانکی نشان میدهد، در 11ماهه نخست سال 1401، بدهی بانکها به بانک مرکزی، رشد حدود 160درصدی داشته است، بنابراین میتوان گفت که یکی از عوامل افزایش نرخ بهره در بازار بینبانکی، رشد بدهی بانکها بوده است. بررسی روند صعودی نرخ سود سیاستی این نکته را یادآوری میکند که سیاستگذار پولی در واکنش به این اتفاق، یا باید با توجه به ابزارهای سیاستی که در اختیار دارد، این نرخ را کاهش دهد یا اینکه درصورت قبول این نرخ بهعنوان نرخ معیار و نرخی که به سایر نرخها در بازار جهت میدهد، کریدور جدیدی برای آن تنظیم کند. بانک مرکزی همواره در تلاش بوده تا با اعمال سیاستهای مختلف پولی این تقاضا را کنترل کند. آمارها نشان میدهد که تقاضای منابع بانکها، چه در بازار بینبانکی و چه بهصورت ریپو، همچنان بالا و قابلتوجه است.

نرخ بهره بینبانکی به عنوان یکی از انواع نرخهای بهره در بازار پول به نرخهای سود یا بهره در سایر بازارها جهت میدهد که در واقع این نرخ، قیمت ذخایر بانکهاست و زمانی که آنها در پایان دوره مالی کوتاهمدت اعم از روزانه یا هفتگی، دچار کسری ذخایر میشوند، از سایر بانکها در بازار بینبانکی یا از بانک مرکزی استقراض میکنند. امروزه در اکثر کشورهایی که بانک مرکزی در آنها مسوول سیاستگذاری پولی است، تعیین و تنظیم نرخ بهره، مهمترین ابزار سیاستگذاری پولی بهشمار میرود. دلیل اهمیت این متغیر، تاثیری است که بر سایر بازارهای مالی و شاخصهای اقتصادی میگذارد؛ چراکه بانک مرکزی میتواند با تغییر در نرخ بهره، روی تورم و رشد اقتصادی تاثیرگذار باشد. بانک مرکزی درصورت اتخاذ سیاست افزایش نرخ بهره در حقیقت تقاضا در اقتصاد را به دورههای بعدی منتقل میکند، چراکه به دلیل جذابتر شدن سودی که به پساندازها داده میشود، تمایل افراد به خرجکردن پول در زمان حال به آینده موکول میشود و افراد ترجیح میدهند دارایی خود را در عوض هزینهکردن، پسانداز کنند.

با اعمال این سیاست، تقاضا در اقتصاد کاهش پیدا میکند و تورم نیز کنترل میشود. از سوی دیگر در دورههایی که کشور در رکود به سر میبرد، بانک مرکزی با سیاست کاهش نرخ بهره، در حقیقت تقاضا در اقتصاد را تحریک میکند و این موضوع باعث میشود در کوتاهمدت رشد اقتصادی نیز افزایش پیدا کند. بالارفتن نرخ بهره بینبانکی و نزدیک شدن آن به سقف کریدور سود حکایت از آن دارد که همچنان عطش منابع مالی بسیار بالاست. از آنجا که این نرخ متناسب با عرضه و تقاضا تعیین میشود، این بالا بودن نرخ حکایت از آن دارد که تقاضای منابع بانکها درحال افزایش است. این افزایش تقاضا خود حاکی از افزایش انتظارات تورمی است.

هنگامی که بانکها اقدام به تامین منابع از طریق بازار بینبانکی میکنند، با وجود افزایش نرخ بهره بینبانکی، قیمت تمامشده تامین منابع برای بانکها افزایش مییابد، بنابراین منطقی است که بانکها بخواهند از طریق بازار سپرده و تسهیلات به تامین منابع بپردازند، اما بانکها همچنان از طریق بازار بینبانکی هم به تامین منابع مالی موردنیاز خود اقدام میکنند، چراکه با کمبود منابع مالی مواجهند و ناچارند که از این طریق به تامین مالی بپردازند. رفتارهای پولی اخیر بانک مرکزی حاکی از تمایل سیاستگذار پولی برای کنترل نرخ سود سپردهها و سختتر کردن ذخیرهگیری بانکها و متعاقبا کاهش قدرت خلق پول آنها از این مسیر است .اما عطش اقتصاد به سرمایه در گردش در شرایط فعلی و ناترازی شبکه بانکی و رشد هزینههای دولت میتواند رشد نقدینگی را از کانال ذخیرهگیری بانکها از محل اضافهبرداشت ادامه دهد.

تزریق 120 همتی بانک مرکزی

بانک مرکزی در چارچوب مدیریت نقدینگی موردنیاز بازار بینبانکی، عملیات بازار باز را به صورت هفتگی و موردی اجرا میکند. موضع عملیاتی این بانک (خرید یا فروش از طریق ابزارهای موجود) بر اساس پیشبینی وضعیت نقدینگی در بازار بینبانکی و با هدف کاهش نوسانات نرخ بازار بینبانکی حول نرخ هدف، از طریق انتشار اطلاعیه در سامانه بازار بینبانکی اعلام میشود. پس از انتشار اطلاعیه، بانکها و موسسات اعتباری غیربانکی میتوانند در راستای مدیریت نقدینگی خود در بازار بینبانکی، نسبت به ارسال سفارشها تا مهلت تعیین شده از طریق سامانه بازار بینبانکی اقدام کنند. بانک مرکزی در تازهترین گزارش عملیات اجرایی سیاست پولی، جزئیات موضع عملیاتی خود را منتشر کرد.

بر این اساس، موضع بانک مرکزی در پنجمین حراج سال 1402، همانند حراجهای پیشین، توافق بازخرید بود. بانک مرکزی در این حراج که در تاریخ 11 اردیبهشت برگزار شد، اقدام به تزریق 120هزار میلیارد تومان در قالب ریپو کرد. از طرفی حداقل نرخ توافق بازخرید یا ریپو نیز در همان سطح 23درصد باقی مانده است. آمارها نشان میدهد که در 3 حراج اخیر، بانک مرکزی مجموعا اقدام به تزریق 320هزار میلیارد تومان در قالب ریپو کرده است. استقراض غیرمستقیم بانکها از بانک مرکزی در قالب ریپوی مرکزی بر رشد پایه پولی موثر است.