به گزارش ایسنا، یکی از کلیدیترین حوزهها برای تحول و پیشرفت اقتصادی در ایران مقوله مالیات است. مالیات عمدهترین منبع تأمینکننده مخارج دولتهاست. علاوه بر آن دولت با اخذ مالیات و جمعآوری و هدایت آن در جهت انجام سرمایهگذاریهای زیربنایی، نقش بسزایی را در توسعه اقتصادی ایفا میکند.

تحقق شعار «بودجه بدون نفت»، کاهش سهم نفت در اقتصاد ایران و پایدارسازی درآمدهای کشور علاوه بر افزایش تابآوری اقتصاد ایران در برابر تحریمها، کاهش کسری بودجه، مدیریت تورم، تثبیت نرخ ارز، تثبیت رشد اقتصادی و بهبود معیشت عمومی را به دنبال خواهد داشت.

در این خصوص با کامران زارعی ـ کارشناس مالیاتی - گفتوگو کردیم. او با اشاره به وابستگی چندین دهه ایران به نفت و درآمدهای نفتی خاطرنشان کرد: طراحی ساختار اقتصادی کشور بر این اساس موجب شده تا با شروع دهه ۹۰ شمسی و در پی تمرکز دشمن بر جنگ اقتصادی، دسترسی جمهوری اسلامی ایران به درآمدهای نفتی کاهش پیدا کند و اقتصاد ایران با تلاطم روبهرو شود که ضرورت عبور از این وضعیت و پایدارسازی اقتصاد و تحقق رشد اقتصادی کشور بیش از پیش احساس شد.

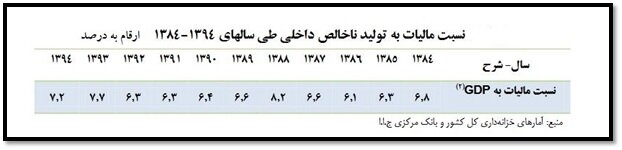

وی افزود: با بررسی آمارهای رسمی و مقایسه با کشورهای توسعه یافته شاهد یک عقبماندگی قابل توجهی در حوزه مالیات و نظام مالیاتستانی هستیم. نسبت مالیات به تولید ناخالص داخلی(T/GDP)، نسبت مالیات به هزینه های جاری دولت و نسبت مالیات اشخاص حقوقی از کل منابع مالیاتی شاخص هایی هستند که میتواند یک نمای کلی از وضعیت مالیات ستانی در ایران را نشان دهد.

زارعی تاکید کرد: نسبت مالیات به تولید ناخالص داخلی(T/GDP) بهعنوان یک شاخص مهم جهت تحلیل سیاستگذاری اقتصادی شناخته میشود. با توجه به تغییرات سالانه سطح قیمتها (تورم) و اندازه حقیقی اقتصاد، برای ارزیابی درآمدهای مالیاتی باید از شاخصی استفاده شود که نسبت به این دو تغییر خنثی باشد. بانک جهانی نسبت ۱۵ درصدی مالیات به تولید ناخالص داخلی را شرط لازم برای توسعه پایدار و مطلوب یک کشور میداند. براساس آمارهای منتشر شده از نسبت مالیات به تولید ناخالص داخلی در کشورهای عضو سازمان همکاری و توسعه اقتصادی (OECD)نشان می دهد که دانمارک با نسبت ۴۶.۹ درصد، فرانسه با نسبت ۴۵.۱ درصد، اتریش با نسبت ۴۳.۵ درصد، ایتالیا با نسبت ۴۳.۳ درصد و فنلاند با نسبت ۴۳ درصد به ترتیب کشورهای با بالاترین نسبت مالیاتی هستند.

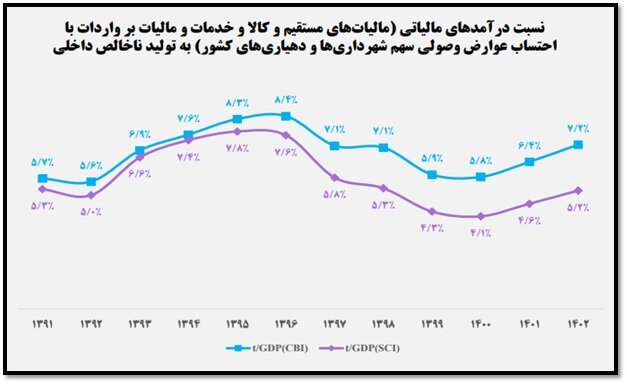

این کارشناس اقتصادی با اشاره به نسبت مالیات به تولید ناخالص داخلی در دهه ۸۰ شمسی یادآور شد: با بررسی آمارهای وصولی مالیات از سال ۱۳۸۴ و مقایسه آن با تولید ناخالص داخلی شاهد عقب ماندگی بسیار شدیدی در این حوزه هستیم به صورتی که در سال ۱۳۸۴ این نسبت ۶.۸ درصد بوده و با شیب ملایمی در سال ۱۳۹۶ به ۸.۴ درصد رسیده و پس از آن نسبت درآمدهای مالیاتی به تولید ناخالص داخلی روندی نزولی را طی کرده و در سال ۱۴۰۰ به ۵.۸ درصد رسیده است. از سال ۱۴۰۱ این نسبت روندی نسبتا افزایشی در پیش گرفته و به ۷.۲ درصد رسیده است که علی رغم رشد قابل توجه درآمدهای مالیاتی و رسیدن به ۸۱۰ هزار میلیارد تومان در سال ۱۴۰۲ همچنان با متوسط جهانی که ۱۴ درصد است که فاصله بسیاری دارد.

وی تصریح کرد: برنامه هفتم پیشرفت جمهوری اسلامی ایران نیز بر افزایش درآمدهای مالیاتی و رسیدن سهم مالیات از اعتبارات هزینهای به ۸۰ درصد تاکید دارد. طبق بند (۴) سیاستهای کلی برنامه هفتم پیشرفت، تحول نظام مالیاتی میبایست بهسمت تبدیل مالیات به منبع اصلی تأمین بودجه جاری دولت باشد. ماده (۲۶) قانون برنامه هفتم پیشرفت نیز به دستیابی به نسبت مالیات به تولید ناخالص داخلی ۱۰ درصدی در انتهای سالهای برنامه (۱۴۰۷) اشاره میکند.

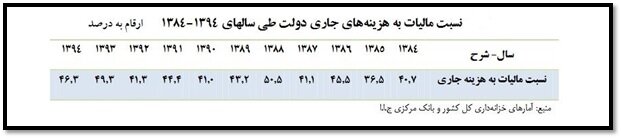

زارعی درباره نسبت مالیات به هزینه های جاری دولت اظهار کرد: نسبت مالیات به هزینه های جاری دولت شاخصی است که نشاندهنده وابستگی دولت ها به منابع پایدار و قابل اتکا است. این نسبت هرچه پایینتر باشد نشاندهنده وابستگی دولت و غیرقابل اتکا بودن درآمدهای آن است. در کشورهای توسعه یافته عموما هزینههای جاری دولتها به وسیله مالیات تامین میشود و این شاخص بالای ۹۰ درصد است.

وی تاکید کرد: با بررسی آمارهای منتشر شده توسط سازمان امور مالیاتی نسبت مالیات به هزینههای جاری دولت در سال ۱۳۸۴ برابر با ۴۰.۷ درصد بوده است. این نسبت در سال ۱۳۹۴ به ۴۶.۳ درصد میرسد و بعد از آن با یک رشد مثبت به ۵۵.۷ درصد در سال ۱۴۰۲ رسیده که تا تامین کامل هزینههای دولت به وسیله درآمدهای پایدار و قابل اتکا فاصله معناداری دارد.

این کارشناس مالیاتی بیان کرد: براساس آمارهای منتشر شده در کشورهای G۷ یا کشورهای اسکاندیناوی نسبت مالیات اشخاص حقوقی از کل منابع مالیاتی زیر ۱۰ درصد است و حتی برای برخی از کشورها این نسبت زیر پنج درصد قرار دارد. در ایران اشخاص حقوقی ۲۵ تا۳۰ درصد از کل منابع مالیاتی را تشکیل میدهد و این شاخص نشان میدهد که عمده بار تامین هزینههای دولت بر دوش افراد حقوقی است. به عنوان مثال در سال ۱۴۰۲ مالیات اشخاص حقوقی برابر با ۲۰۳ همت است که در مقایسه با ۸۱۰ همت وصولی این سال برابر ۲۵ درصد از کل منابع مالیاتی است.

انتهای پیام