مسیر اقتصاد/ در یادداشت قبلی با اشاره به وجود رابطه بین بخش مالی و حقیقی اقتصاد و دیدگاههای پیرامون آن، به بحران مالی جهانی پرداخته شد که نشان داد توسعه مالی لزوما نمیتواند به رشد اقتصادی پایدار منجر شود و این مسئله نیازمند تعمق و بررسی بیشتر است. اما در دوره منتهی به بحران مالی جهانی که اصطلاحاً دوره «اعتدال بزرگ»[۱] خوانده میشد چه اتفاقی افتاده بود و مهمترین نمودهای آن چه بود؟

نئولیبرالیسم اقتصادی، آزادی بازار و شروع خصوصیسازیهای گسترده

با شروع از اوایل دهه ۱۹۷۰ این اندیشه که «بازار» بهتر از هر ساز و کار دیگری میتواند اقتصاد را به تعادل کارآمد سوق دهد جان تازهای گرفت. سیاستهای مقوم این اندیشه که فارغ از جهتگیریهای سیاسی، «نئولیبرالیسم اقتصادی» خوانده میشود، دلالت بر آن داشت که مقررات دست و پاگیر برای فعالیتهای آزادانه اقتصادی حذف شود و مالکیتهای دولتی به بخش خصوصی واگذار شود.

سیاستی که شاید ایالات متحده به ناچار به اجرا گذاشت و تبدیل به یک نقطه چرخش در این زمینه شد، سیاست عدول ایالات متحده از نظام نرخ ارز ثابت و شانه خالی کردن از تعهدات کنفرانس برتن وودز در اوایل دهه ۱۹۷۰ و حرکت تدریجی به سمت آزادی حساب سرمایه و نظام نرخ ارز شناور یا شناور مدیریت شده بود.

با شروع دهه ۱۹۸۰ و به قدرت رسیدن رونالد ریگان در ایالات متحده و مارگارت تاچر در انگلستان تفکر نظام بازار آزاد و حرکت حداکثری به واگذاری امور به نظام بازار قوت بیشتری پیدا کرد. در این دوره به تدریج خصوصیسازیهای گسترده انجام شد و مقررات زدایی از فعالیتهای اقتصادی یک شکل حدی به خود گرفت. بیشترین ظهور این قبیل سیاستها در بازارهای مالی رخ داد. بانکها که تا پیش از آن محدود به فعالیت در مناطق خاص یا صنایع خاص بودند به تدریج اجازه پیدا کردند در همه کشور هر نوع فعالیتی انجام دهند. علاوه بر این، در بازار سرمایه و بدهی انواع ابزارهای مالی طراحی شد و به فعالان بازار اجازه داده شد که به هر طریقی که میتوانند کسب سود کنند.

ورود فزاینده شرکتها به فعالیتهای مالی برای حداکثر سازی سود

با جدا شدن مالکیت از مدیریت در شرکتها این ظرفیت عظیم ایجاد شده بود تا افراد به مالکان غایب شرکتها تبدیل شوند و برای خود جریانی از درآمد را دست و پا کنند. منتها مسأله این بود که مدیران لزوماً در مسیر حداکثرسازی منافع مالکان حرکت نمیکردند. جنسن و مک لینگ (۱۹۷۶) در مقاله خود بنیان نظری همسو سازی منافع سهامداران و مدیران را پایهریزی کردند. برای غلبه بر مسائل کارگزاری، مدیران به تدریج در منافع شرکت، علاوه بر حقوق مدیریتی خود، سهیم شدند و تلاششان معطوف به حداکثر سازی سود با پذیرش ریسکهای بزرگتر شد.

یکی از اقداماتی که مدیران شرکتهای غیر مالی برای حداکثرسازی منافع سهامداران خود میکردند که البته خودشان هم در آن ذی نفع بودند، ورود فزاینده به فعالیتهای مالی بود. به تدریج، عملیات مالی و دریافت و پرداختهای فزاینده مالی به جزئی تفکیکناپذیر از عملیات جاری شرکتها تبدیل شد.

دولتها نیز به طرق مختلف در آتش این جریان میدمیدند. برای مثال، در نظام مالیات بر درآمد اشخاص برای عواید سرمایه معافیتها و تخفیفهای زیادی قائل میشدند. در این چهارچوب بسیاری از کشورهای اروپایی به نظام مالیات بر درآمد دوگانه روی آوردند که در آن درآمد سرمایه با پائینترین نرخ مالیات بر درآمدهای حاصل از کار مشمول مالیات میشد. اینها انگیزههای افراد را تغییر میداد و به تدریج به آنها علامت میداد که به جای کسب درآمد از فعالیتهای تولیدی یا حاصل از کار به سمت درآمدهای حاصل از سرمایه سوق پیدا کنند.

اوایل دهه ۲۰۰۰ شروع نمود پیامدهای وحشتناک مالی شدن اقتصاد

در اوایل دهه ۲۰۰۰، اگر چه همه چیز آرام به نظر میرسید و چنین مینمود که همه خوشحالند، پیامدهای وحشتناکی گریبان اقتصادهای مذکور را گرفته بود که در آن زمان کمتر به آن توجه میشد. از جمله این پیامدها وقوع نابرابریهای فزایندهای بود که بعدها خود را در قالب «خروش مردمی علیه یک درصدی های وال استریت» ظهور و بروز داد. اگر چه این خروش نمادین بود ولی ریشه در لایههای زیرین جامعه داشت.

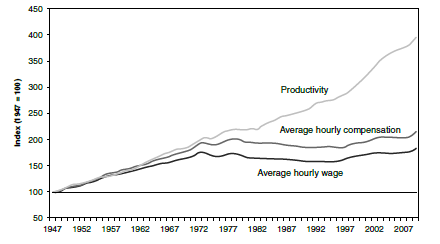

در حالی که تا دهه ۱۹۷۰ عواید نیروی کار همگام با افزایش بهرهوری رشد میکرد، از اوایل دهه ۱۹۷۰ شکافی رو به رشد بین بهرهوری و درآمدهای حاصل از کار (دستمزد) ایجاد شد. (شکل ۱). در این مدت این فاصلۀ رو به ازدیاد نصیب صاحبان سرمایه میشد و این فرآیند در نهایت یک نابرابری کارکردی[۲] در اقتصاد ایجاد کرده بود و آثار مخربی بر اقتصاد بر جای گذاشته بود.

شکل ۱. بهرهوری و میانگین دستمزد واقعی در یک ساعت و جبران پرداختی به نیروی کار غیر مدیر در ایالات متحده (۱۹۴۷-۲۰۰۹) (منبع: پلی، ۲۰۱۳، ص ۲۶).

نقش توسعه مالی در ایجاد شکاف درآمد صاحبان سرمایه و نیروی کار

در نقد این بحث این فرضیه مطرح شد که شاید این شکاف ناشی از سیاستهای آزادسازی و توسعه مالی نبوده، بلکه ماحصل رشد فناوری بوده است. رشد فناوری باعث افزایش بهرهوری نیروی کار (محصول تولیدی به ازای هر واحد نیروی کار) شده است و طبیعتاً باید سهمی از آن را به خود اختصاص دهد.

فرضیه دیگر این بود که طی این مدت میزان سرمایه مورد استفاده در فرآیند تولید بیشتر شده است و ایجاد شکاف میان دستمزد و بهرهوری یک امر طبیعی است. با این حال، مطالعاتی که انجام شد نشان داد که نقش توسعه مالی در ایجاد این شکاف بر نقش سایر عوامل و از جمله رشد فناوری غلبه دارد (برای مثال نگاه کنید به گوشانسکی و اُناران، ۲۰۱۸).

تحریک نابرابری و سرکوب رشد اقتصادی با توسعه اعطای اعتبارات غیرمولد

درک بزمر و همکارانش در قالب یک کلان پروژه تحقیقاتی این ادعا را مطرح کردهاند که ترکیب اعتبارات بانکی به عنوان یک جزء مهم و تعیین کننده نظام مالی نقش مهمی در اثرگذاری اعتبارات بر رشد اقتصادی، تشکیل سرمایه و نابرابری دارد.

در قالب مطالعات مختلف ایشان نشان دادهاند که در دهههای اخیر سهم اعتبارات غیر مولد (که صرف تأمین مالی خرید و فروش داراییهای موجود میشود) از کل اعتبارات افزایش یافته است (بزمر و همکاران، ۲۰۱۸، ص ۱۵) و این موضوع تبعات مخربی در قالب سرکوب رشد اقتصادی و تحریک نابرابری داشته است (برای مرور بحث بزمر، ۲۰۱۹ را ببینید).[۳]

انتشار اوراق بانکی برای گم کردن اثر ریسک اعتباری

شکلگیری «بانکداری سایه» مسیر دیگری برای کمرنگ نشان دادن اثر اعتبارات بانکی بوده است. وقتی که بانکها وامهای زیادی را به بخش خصوصی اعطا میکنند و ترازنامه آنها اصطلاحاً پر میشود، برای سبک کردن خودشان و صد البته برای گم کردن اثر ریسک اعتباراتی که به افراد فاقد شایستگی اعتباری دادهاند، اوراقی را به پشتوانه وامهای بنجول پیش گفته منتشر میکنند و از طریق نهادهای واسط آن را به مردم میفروشند.

با این روش در اوایل دهه ۲۰۰۰ افراد زیادی در ایالات متحده صاحب خانه شدند، ولی بلافاصله با معلوم شدن ناتوانی ایشان در بازپرداخت بدهیهایشان هم قیمت اوراق افت کرد و هم قیمت واحدهای مسکونی مذکور به نحوی تقلیل پیدا کرد که بدهی وامگیرندگان ارزشی بیش از دارایی ایشان شد و عملاً جماعت کثیری را دچار اعسار کرد (ورنر و همکاران، ۲۰۱۱ را برای نمونه ملاحظه کنید).

توسعه مالی به خودی خود منجر به تشکیل سرمایه و رشد اقتصادی نمیشود

دلالت سیاستی و اندیشهای این شواهد این است که مقررات زدایی و آزادسازی مالی اگر چه در ظاهر و بر اساس شاخصهای سرانگشتی منجر به توسعه مالی میشود ولی این توسعه مالی ربطی به بخش واقعی اقتصاد ندارد. توسعه مالی به خودی خود نه تنها منجر به تشکیل سرمایه و رشد اقتصادی نمیشود، بلکه اقتصاد را وارد رکود کرده، نابرابریها را در اقتصاد گسترش میدهد.

پدیده مفارقت بخش مالی و واقعی اقتصاد و سلطه دیدگاه حداکثر سازی ارزش سهام سهامداران، «مالی شدن» یا «مالی سازی»[۴] خوانده میشود. ایده اصلی بحث حاضر این است که نباید به بهانه توسعه مالی، «نقش انگیزههای مالی، بازارهای مالی، کنشگران مالی و نهادهای مالی در اقتصاد ملی» را بی محابا رشد داد[۵] و به نحوه ارتباط آنها با بخش واقعی توجه نکرد. مسأله اصلی چگونگی ایجاد پیوند وثیق میان این دو بخش است و اثر علی دو طرفه آنها را نمیتوان مفروض تلقی کرد.

در یادداشت بعدی به راهکارهای درمان این پدیده و نتیجه گیری بحث پرداخته خواهد شد.

پینوشت:

[۱] Great moderation

[۲] Functional inequality

[۳] حاجی و همکاران (۱۴۰۲) نشان دادهاند که مالی شدن اقتصاد در ایران باعث کاهش معنادار سرمایهگذاری واقعی شرکتهای فهرست شده در بورس اوراق بهادار تهران شده است. نصیری اقدم و همکاران (۲۰۲۳) نشان دادهاند که افزایش سهم اعتبارات غیر مولد در کل اعتبارات باعث کاهش کارآفرینی میشود. همچنین، نصیری اقدم و باباپور (۱۴۰۰) نشان دادهاند که افزایش سهم اعتبارات غیر مولد در کل اعتبارات باعث افزایش نابرابری میشود.

[۴] financialization

[۵] اپشتین (۲۰۰۴، ص ۳) برای توصیف مالی شدن از عبارت داخل گیومه استفاده میکند. کریپنر (۲۰۰۵، ص ۱۷۴)، «انباشت سرمایه و کسب سود از کانالهای مالی، به جای کسب سود از کانال تولید کالا و تجارت» را مالی شدن میخواند.

انتهای پیام/ پول و بانک