سیمونز؛ کدشکن استقلال مالی

جیم سیمونز (متولد ۱۹۳۸) در سال ۱۹۵۸ از دانشگاه MIT در رشته ریاضی فارغالتحصیل شد. او مدتی بهعنوان کدشکن در سازمان امنیت ملی آمریکا حضور داشت؛ شغلی پردرآمد که حتی به او اجازه میداد نیمی از زمانش را به تحقیقات شخصی در ریاضیات بپردازد. اما مخالفت با جنگ ویتنام سبب اخراجش شد. در سال ۱۹۶۸ به عنوان رئیس دپارتمان ریاضی در دانشگاه استونی بروک شروع به فعالیت کرد؛ جایی که تحقیقات به ابداع نوع جدیدی از فرم هندسی به نام سهوجهی چرن-سیمونز منجر شد و از قضا بدون اینکه او از فیزیک چیزی بداند، نتایج این تحقیقات در فیزیک کوانتوم کاربردهای ارزشمندی به ارمغان آورد.

سیمونز بهرغم موفقیتش در این رشته سال ۱۹۷۸ دانشگاه را ترک کرد تا شرکت سرمایهگذاری خود به نام «مونمتریکس» و یک صندوق پوششی (هجفاند) به نام «لیمروی» را تاسیس کند. دلیل این تصمیم، آشنایی او با بازارهای مالی و تجربه معامله در بازار کالا (کامودیتیها) بود. به گفته خود سیمونز، او در تجربه اول سود خوبی بهدست آورده بود که قطعا برایش وسوسهبرانگیز بود؛ اما دلیل اصلی کشش بازار مالی برای او این بود که متوجه شد الگو یا الگوهای رفتاری در بازار وجود دارد که ظاهرا با بهکارگیری مدلهای ریاضی قابل فهم یا پیشبینی بود. وقتی از او در مورد اینکه چطور سالها بعد در این زمینه به موفقیت چشمگیر رسید میپرسیدند، پاسخش این بود که «ما یک تیم فوقالعاده جمع کرده و به تمام دادهها توجه کردیم.»

با اضافه شدن چهرههایی از شرکت IBM و چند نابغه ریاضی و انجام تحقیقات جدی برای پیشبینی نوسانات قیمت در بازار، تلاش سیمونز به نتیجه رسید. در سال ۱۹۸۲ نام شرکت به رنسانس تکنولوژی تغییر یافت. ششسال بعد سیمونز به این نتیجه رسید که کاملا به معامله سفتهبازی (یا به عبارت امروزیتر ترید)، آن هم از نوع خاصی به نام معاملات الگوریتمی یا اتوماتیک که بدون دخالت عامل انسانی کار میکرد، تمرکز کند. ظاهرا مهمترین دلیل این تصمیم دوری از دردسرهای مدیریت یک هجفاند و راضی کردن سرمایهگذاران در خصوص تصمیمات صندوق بود. از طرفی او یکبار در خصوص بهکارگیری تحلیلگران بنیادی برای معامله در بازار ابزار ناامیدی کرده و معتقد بود اگرچه برخی از آنها سودآور بودند؛ اما نتیجه کلی هیچوقت راضیکننده نبود.

درنتیجه در سال ۱۹۸۸ فعالیت لیمروی به پایان رسید و در همان سال آنها با صندوق جدیدی به نام مدالیون فعالیت خود را با رویکردی متفاوت از سر گرفتند. مدالیون شروع یک سلسله پیروزیهای باورنکردنی او و همکارانش بود که به طرز جالبی برخی پایههای مرسوم علمی را به لرزه درآورد. در ادامه یادداشت تلاش میکنیم اهمیت آنها از منظر تئوریهای اقتصاد مالی و همچنین استراتژیهای جریان اصلی والاستریت را مرور کنیم. گوشهگیری نسبی جیم سیمونز در طول دوران کاریاش به عنوان مدیر یک شرکت مالی سبب شده تا او جزو شناختهنشدهترین ثروتمندان دنیا به حساب بیاید1. بهویژه وقتی میخواهیم با روش کاری او (یا در واقع تیم مدالیون) آشنا شویم، به جعبه سیاهی میرسیم که سرنخی از محتوای آن نداریم.

با این حال لقب او «پادشاه کوانت2» بود؛ زیرا هر رکوردی در بازار مالی را جابهجا کرده بود. بهاستثنای ریاضیات که دستاوردهای سیمونز در آن برای فیزیک کوانتوم ماندگار شد، به عنوان یک سرمایهگذار ظاهرا تاثیر علمی زیادی بر اقتصاد مالی نگذاشت. دستاوردهایش تماما به نفع او، حلقه همکاران و سرمایهگذاران خصوصی در شرکت رنسانس تکنولوژی یا به عبارت دقیقتر صندوق سرمایهگذاری مدالیون بود و قراردادهای عدمافشا که کارکنان شرکت امضا میکردند به حدی سخت بود که ظاهرا روش کاری آنها به بیرون درز نکرده است.

به ادعای برخی از کارکنان این شرکت، آنها حتی به نحوی معاملات خود را اجرا میکردند که ردپایی از استراتژی اصلی و الگوریتمهای معاملاتی به جا نگذارند و حتی برخی از معاملات برای فریب رقبا اجرا میشدند! اما این ظاهر ماجراست. بررسی دقیق اطلاعات محدودی که از عملکرد او و صندوق سرمایهگذاریاش میدانیم، چالشهای زیادی را برای تئوریهای مرسوم اقتصاد مالی مطرح میکند. به عقیده نگارنده، این مهمترین دستاورد سیمونز و همکارانش برای جامعه علمی بود؛ انگیزه بالا برای توسعه مدلهای ریاضی و آماری که به نحو عملی قابلیت خلق ثروت از بازارهای مالی را داشته باشند.

بازار مالی در تسخیر ریاضیات

سیمونز ثروتمندترین مرد بازارهای مالی بعد از وارن بافت است که البته بنا به برخی معیارها از او موفقتر بود. مقایسه بازدهی متوسط سالانه 66درصد بهدستآمده در صندوق مدالیون با بازدهی متوسط 20درصد سهام شرکت سرمایهگذاری وارن بافت یعنی برکشر هاتاوی، حس کنجکاوی را بهشدت تحریک میکند؛ بهویژه اینکه این مقایسهای بین دو رهیافت متفاوت سرمایهگذاری تقریبا در دوره زمانی یکسان (بعد از دهه 80 میلادی) است. میزان دارایی اکثر صدرنشینان ثروت در جهان به بازارهای مالی گره خورده است؛ اما وارن بافت و جیم سیمونز (و شاید جورج سورس) تنها افراد این لیست هستند که این ثروت را در خود بازار مالی انباشت کردهاند و اگر عمده ثروت آنها از بین برود، احتمالا باز هم بعد از یک تا دو دهه به صدر لیست باز خواهند گشت. بد نیست به سبک جیم جوان که عاشق اعداد و ارقام بود، کمی با زبان ساده ریاضی به مقایسه این دو غول عرصه سرمایهگذاری در بازارهای مالی بپردازیم.

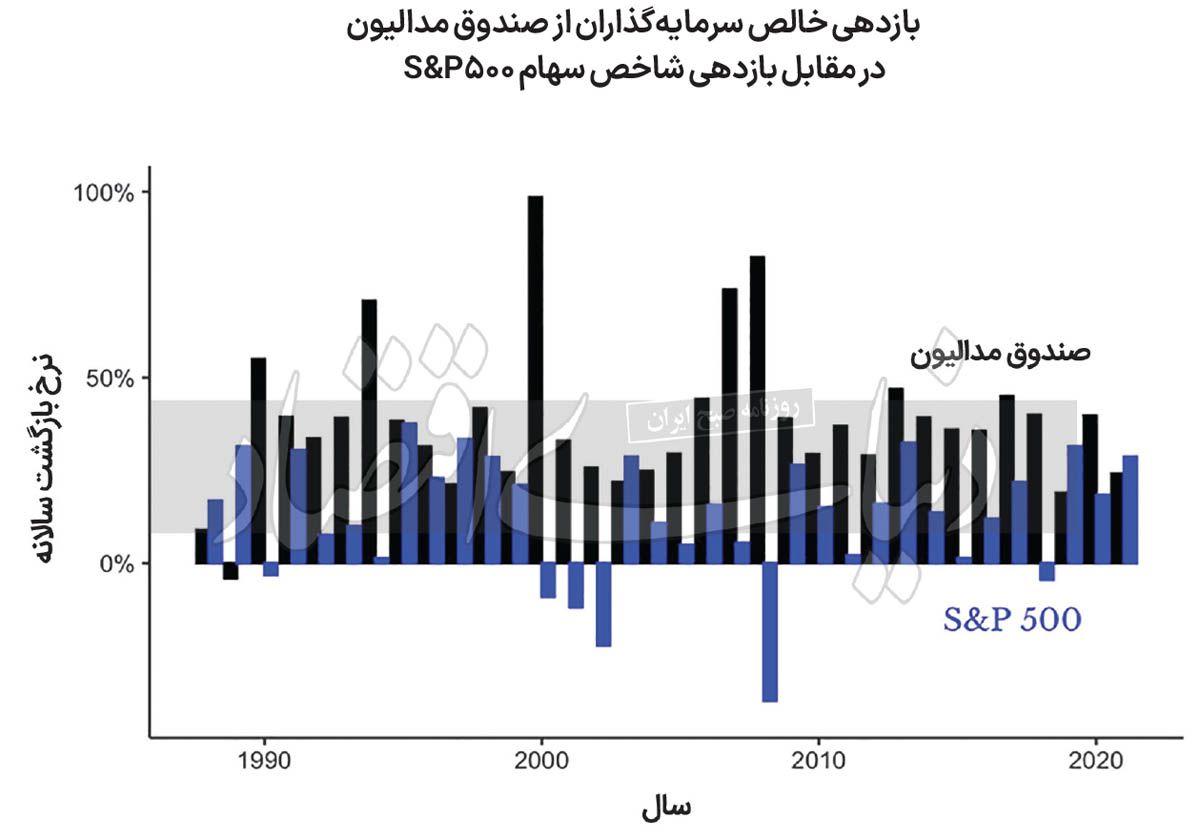

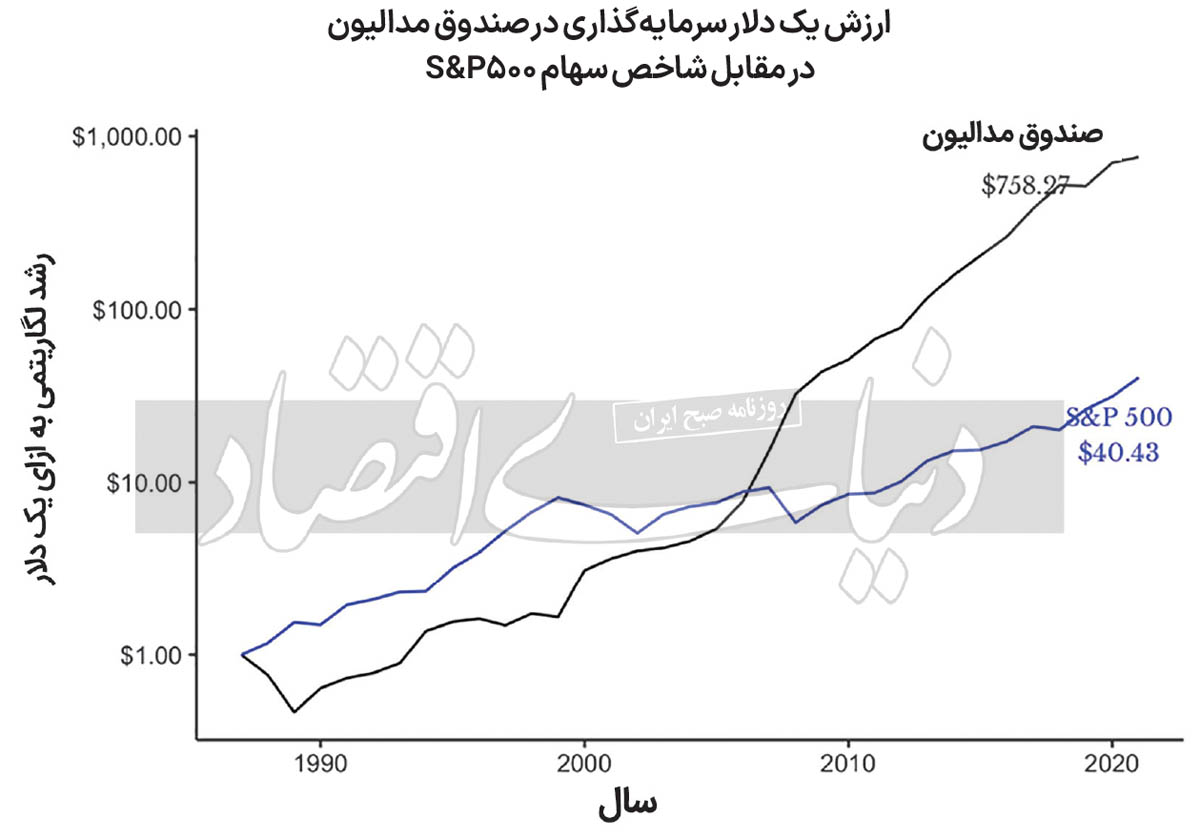

هر یکدلار سرمایهگذاری در سهام گرید A شرکت برکشر هاتاوی در سال 1979، امروز حدود 2500دلار بازدهی به ارمغان آورده است که این میزان معادل متوسط سود سالانه 20درصد بهطور پیوسته و مرکب است. شکی نیست که کارنامه سرمایهگذاری سازمانی وارن بافت در اوج منحنی ریسک-بازده جزوههای اقتصاد مالی قرار دارد. اما سیمونز توانست از این محدوده نیز فراتر برود. بازدهی متوسط 66درصد (ناخالص) بین سالهای 1988 تا 2018 در صندوق مدالیون رکورد بیرقیب به حساب میآید. البته باید بدانیم که عمده این بازدهی به خاطر هزینههای کارمزد صندوق کسر میشد و به جیب سرمایهگذاران آن نمیرفت، بلکه سهم سیمونز و مدیران صندوق بود. با وجود این، متوسط سالانه 39درصد بازدهی خالص برای سرمایهگذاران همچنان بالاتر از عایدی سرمایهگذاری در سهام شرکت بافت بوده است. در بازی با اعداد، به ازای هر یکدلار سرمایه در زمان شروع به کار این صندوق، 4میلیون دلار سود بالقوه ایجاد شده است.

اگر هیجانزده شدهاید، کمی در قضاوت خود صبر کنید. متاسفانه برخلاف کارنامه بافت، این سود بالفعل نبود؛ دلیل آن هم بهکارگیری یک اصل سفت و سخت در مدیریت ریسک صندوق بود که مطابق آن حجم سرمایه تحت معامله نباید بیش از حدی بزرگ میشد. به همین دلیل دائما صندوق بازدهی نقدی را بین سرمایهگذاران تقسیم میکرد. بنابراین از سود مرکب وارن بافت خبری نبود. از طرفی ورود سرمایه خارجی به صندوق از سال 1993 ممنوع شد. آنطور که نقل شده، سیمونز بهشدت موافق این سیاست بود و یکی از دلایل موفقیتش هم به حساب میآید. با توجه به اینکه معاملات صندوق کوتاهمدت بود و از اهرم استفاده میشد، ریسک شدیدی آن را تهدید میکرد و البته دلیل مهمتری برای چنین استراتژیای وجود داشت. برای کار در شرکت رنسانس تکنولوژی و عضویت بهعنوان سرمایهگذار در صندوق مدالیون، دو شرط وجود داشت: داشتن PhD فیزیک یا ریاضیات و ممنوع بودن معاملات توسط انسان! در اولین شرط ظاهرا نقلقولها اغراقآمیز هستند؛ اما دومی احتمالا واقعیت داشته است.

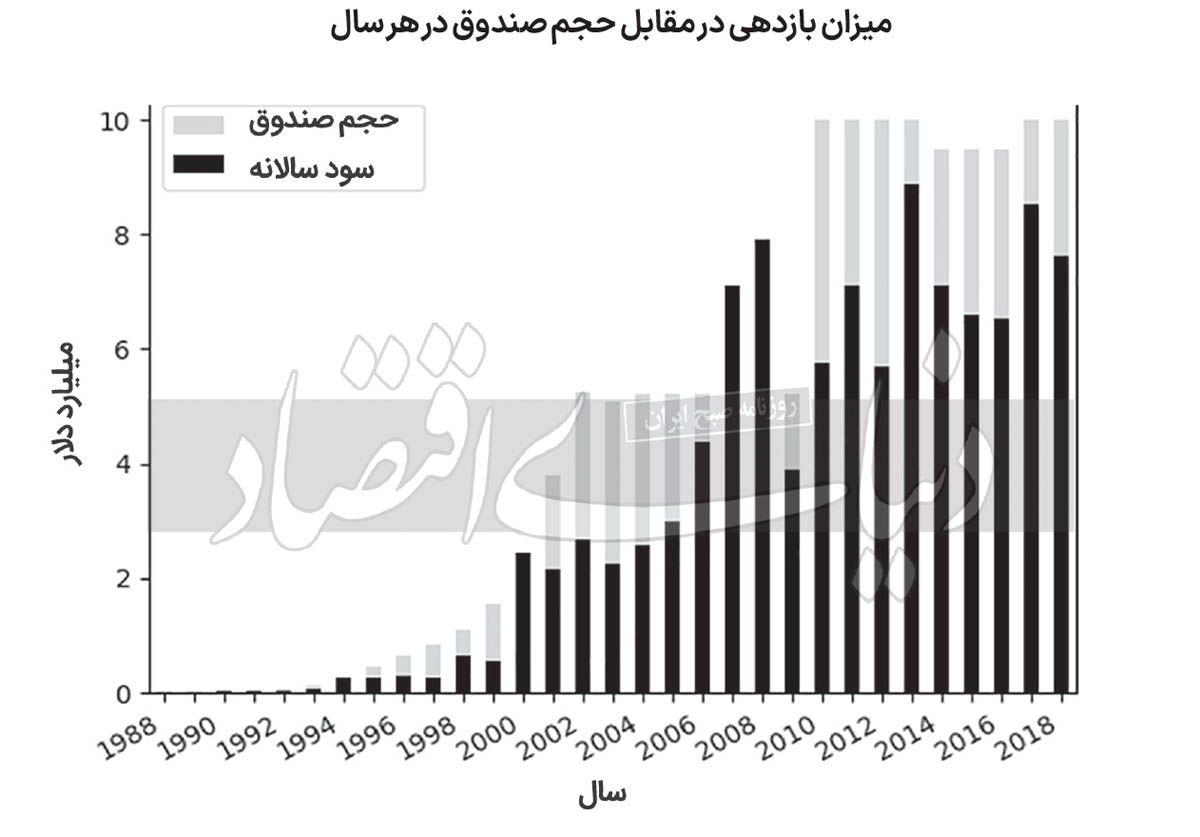

موضعگیریهای خود او و اطرافیانش نیز تایید میکند که آنها تماما بر انجام معاملات الگوریتمی تمرکز داشته و حتی علاقهای به شناخت بازار بهصورت سنتی از لحاظ بنیادین نداشتند. مسیری طولانی که سیمونز در آزمون و خطای الگوریتمهای معاملاتی طی کرد، بهخوبی به او یاد داد که به هیچ روشی برای همیشه اعتماد نکند. بنابراین آنها در صندوق مدالیون سیاست برداشت سود را جدی میگرفتند؛ چون عایدی بهدستآمده همیشه میتوانست موقت باشد و همیشه این احتمال وجود دارد که روند برد استراتژی معاملاتی به واسطه تغییرات ساختاری بازارها معکوس شود. درمجموع حجم کل داراییهای صندوق مدالیون در سالهای منتهی به 2018 فراتر از 10میلیارد دلار نبوده و آخرین دادههای موجود در اینترنت به عدد 100میلیارد دلار اشاره میکنند (سال 2021). با این حال برخی برآوردها ادعا داشتند که حجم معاملات این صندوق گاه به حدود 10درصد از کل حجم بازار سهام میرسد! این تنها یک دلیل میتواند داشته باشد؛ معاملات تعداد بالا و کوتاهمدت.

بیل گراهام، پدر معنوی سرمایهگذاری مبتنی بر ارزش که بافت نیز تحتتاثیر وی بود، در جملهای اینچنین بر استراتژیهای سفتهبازی یا همان معاملات کوتاهمدت میتازد: «سرمایهگذاری برای خود عایدی بهدست میآورد و سفتهباز برای کارگزارش.» نتایج بهدستآمده در صندوق مدالیون همزمان با اینکه درستی این جمله گراهام را تصدیق میکند، ایده کاملتری را هم مطرح کرده است. سیمونز در واقع هم برای خود و هم برای کارگزارانش، بابت اجرای معاملات صندوق، درآمد فوقالعادهای ساخت. بنابراین بازی معاملهگر-بازارساز میتوانست برد-برد باشد. اهمیت این موضوع زمانی نمایان میشود که این واقعیت را در نظر بگیریم که بسیاری از مطالعات آماری نشان میدهد، یکی از دلایل اصلی بازنده بودن معاملات سفتهبازی در پلتفرمهای معاملاتی مختلف همین هزینه کارمزد معاملات است.

در معاملات الگوریتمی این عامل از اهمیت بیشتری برخوردار است؛ چون پیدا کردن یک استراتژی برنده چندان سخت نیست (لیستی از آنها را با یک جستوجوی ساده میتوان یافت)؛ اما ویژگی مشترک بین اکثر آنها این است که تعداد معاملات بالایی دارند و با انباشت سودهای کم تلاش میکنند منحنی دارایی صعودی برای معاملهگر به ارمغان بیاورند. به محض لحاظ کردن هزینه معاملات (بهویژه وقتی از اهرم در معاملات استفاده میشود)، منحنی دارایی اکثر آنها ثابت با میانگین بازدهی نزدیک به صفر یا معکوس خواهد بود. شاید صندوق مدالیون واقعا یکاستثنا بود؛ در غیراین صورت روشهای سرمایهگذاری مبتنی بر ارزش و برخی دیگر از باورهای مرسوم در اقتصاد مالی مبنی بر کارآمد بودن این بازارها با چالش جدی مواجه هستند.

تنها داده صحبت میکند

پیش از اینکه در مورد معنی عملی و تئوری دستاورد صندوق مدالیون از زاویه مفهومی گفتوگو کنیم، لازم میدانم بگذاریم بهروزترین دادهها از عملکرد این صندوق آنچه را که رخ داده است بهصورت خلاصه بیان کنند.

سیمونز در مقابل تئوری سرمایهگذاری بلندمدت

مقایسه بین دو افسانه بازار مالی یعنی سیمونز و بافت، مرز شفافی را که بین دو رهیافت سفتهبازی و سرمایهگذاری وجود دارد نمایان میکند. هدف سرمایهگذاری کسب عایدی مرکب بلندمدت با کمترین هزینه، ولی با تحمل ریسکهای بازار است. اما سفتهبازی با هدف کسب درآمد یا همان جریان سود نقدی پایدار تنها به کسب بازدهی مثبت فکر میکند و به میزان سرمایه تحت مدیریت یا گلوله برفی بافت در بلندمدت اهمیت چندانی نمیدهد و بهاجبار برای رسیدن به این هدف، ریسک خود را کنترل میکند که شرح دادیم محور اصلی سیاست مدیریت ریسک در مورد صندوق مدالیون چه بود. حال آیا میتوان با قطعیت یا احتمال، هر یک از این دو رهیافت را بر دیگری برتر شمرد؟

اگر ابطالگرا باشیم، بر مبنای کارنامه صندوق مدالیون احتمالا میپذیریم پاسخ این سوال «نه» خواهد بود. هر دو رهیافت یک نماینده در میان 100چهره ثروتمند جهان دارند و البته جمع قابل قبولی از سرمایهگذاران خوشحال که تصمیمات سرمایهگذاری خود را به آنها سپردهاند. در عین حال همانطور که توضیح دادیم، سود بالقوه سفتهبازی با وجود بالا بودن در عمل چندان قابل دستیابی نیست و در بهترین حالت عایدی واقعی برای سفتهباز نزدیک به یک سرمایهگذار بلندمدت خواهد بود. بسط این ایده، خود بازتاب یک تئوری در ادبیات تحلیل کمّی (کوانت) است که شواهد علمی مثبت زیادی هم داشته است.

این باور را میتوان در این جمله خلاصه کرد: هر استراتژی جواب میدهد، اما نه برای همیشه. امروزه عمده استراتژیهای مبتنی بر معاملات الگوریتمی در واقع ترکیبی از چند استراتژی مختلف هستند که تلاش میکنند با بهکارگیری آنها به وضعیتی بهاصطلاح خنثی نسبت به بازار برسند. در این شرایط سفتهبازی فارغ از نوسانات مختلف در بازارها که همگی منشأ ریسک در معاملات هستند انجام میشود و بازدهی بهدستآمده همبستگی خود با بازار را از دست میدهد. به تصویر اول مقایسه بازدهی صندوق مدالیون و شاخص سهام دقت کنید. هرچند این استراتژی خطر شکست در قوی سیاه بازار را از بین نمیبرد؛ اما خواهیم دید سیمونز چگونه با نبوغ خود آزمون قوی سیاه را پشت سر گذاشت.

آزمون قوی سیاه

اکنون تصور میکنم به قلب ماجرا رسیدیم. دو برگ برنده سیمونز و تیم صندوق مدالیون، سیاست توزیع سود نقدی و دومی بهکارگیری استراتژی بازار-خنثی بود که اجازه میداد با دغدغه کمتری نسبت به ریسکهای بازار دائما معاملات کوتاهمدت در جریان باشند. طبیعتا با فهم این موضوع صندوقهای رقیب نیز ترجیح میدادند به این رویکرد نزدیک شوند و در سالهای 2000 تا 2008 با پیشرفتهای تکنولوژی IT و داغ شدن بازارهای سهام بعد از یک دوره رکودی، دقیقا چنین اتفاقی رخ داده بود. اما یک تجربه خارقالعاده در بحران اعتباری سال 2007 نشان داد که این دو عامل برای موفقیت یک صندوق سفتهبازانه یا الگوریتمی کافی نیستند.

آنگونه که جورج زاکرمن در کتابش شرح میدهد، صندوق مدالیون و چند صندوق دیگر به واسطه داشتن سهام مورگان استنلی در ماه اوت آن سال ضربه سختی خوردند. در روزهایی که بازار سهام نسبتا مثبت بود (در اوت 2007 هنوز ریزش اصلی ناشی از بحران اعتباری در بازار سهام رخ نداده بود) خبرهای منفی در مورد برخی مشکلات بانک به فروش شدید سهام آن منجر شده بود. بهرغم بهکارگیری استراتژی بازار-خنثی، مدالیون با ضرر 20درصد در یک هفته مواجه بود و مدیران صندوق مدالیون شدیدترین استرس در دوران کاری خود را تجربه میکردند. در معاملات اهرمی چنین سطحی از زیان، ریسک ضررهای هنگفتتر و غیرقابل کنترل را در پی خواهد داشت.

همزمان با افزایش ریسک مارجینکال شدن معاملات مدالیون، تصمیم سختی پیشروی سیمونز و همکارانش بود؛ نگهداری و حتی افزودن بر پشتوانه معاملات برای جلوگیری از فروش اجباری (مارجینکال۳) آنها در ضرری غیرقابل جبران یا بستن معاملات و قبول ضرر فعلی که آن نیز نسبت به تجربه قبلی آنها بیسابقه بود. سیمونز تنها عضو تیم بود که با این استدلال که «وظیفه اصلی ما بقا در بازار است» موافق گزینه فروش سهم بود و این تصمیم را به اجرا گذاشت. سایر اعضای تیم بهتزده بودند از اینکه چطور سیمونز قانون «معاملات انسانی ممنوع» را زیر پا گذاشته و ایمان خود به الگوریتم معاملاتی را از دست داده است. اما سیمونز استدلال درستی داشت.

به نظر او مدلها تا زمانی کار میکردند که اتفاقات بازار در چارچوب تاریخچه تحولات قیمت رفتار میکرد. او که بهخوبی به مساله شکست ساختاری معاملات آگاه بود، همزمان به همکارانش اطمینان خاطر داد در صورتی که بازار ریزش بیشتری را تجربه نکند، موافق ادامه روند معاملات مطابق الگوریتم مدالیون خواهد بود و چنین نیز شد. با فروختن بخشی از سهام سبد مدالیون، آنها نهتنها از خطر مارجینکال شدن نجات یافتند، بلکه با مطالعه دقیق تاثیرپذیری بازار از فروش سنگینی که خود آنها در کنار برخی دیگر از صندوقها به راه انداخته بودند، توانستند محدودهای را که دوباره بازار شروع به جذب نقدینگی میکرد شناسایی کنند و دست از فروش بیش از حد سهام خود بردارند. بعد از چند هفته با برگشت آرامش به بازار و تداوم روند معاملات الگوریتمی، مدالیون از زیان 20درصد به سود 50درصدی تغییر وضعیت داد.

این صندوق سالهای 2007 و 2008 در عین بحران اقتصادی حتی بیشتر از متوسط بازدهی خود عایدی کسب کرد. میتوان گفتوگویی تئوریک در خصوص تجربه سال 2007 از این صندوق و احتمال تکرارپذیر بودن آن داشت. مشخصا به نظر میرسد نهتنها صندوق مدالیون، بلکه هیچ روش الگوریتمی و آماری از قوی سیاه و شرایط بحرانی مصون نیست. ترکیبی از شانس و هوش هیجانی مدیر صندوق تعیین خواهد کرد که آیا یک مدل معاملاتی به نقطه شکست خود رسیده است یا خیر. سیمونز بهخوبی متوجه احتمال شکست بود و به همان میزان میدانست که استثنائات در بازارها کوتاهمدت هستند. بنابراین از شانس خود برای توقف موقت معاملات الگوریتمی بهدرستی استفاده کرد. به نظر نگارنده، این تجربه چالش بزرگتری را برای محققانی مطرح میکند که سعی میکنند مدلهای الگوریتمی را ابداع کنند که هرگز نیاز به دکمه توقف نداشته باشند تا کاملا عامل انسانی را حذف کنند. این آرزوی خود سیمونز نیز بود، زمانی که میگفت: «دوست دارم هر لحظه نگران بازار نباشم و مدلی ابداع کنم که وقتی خواب هستم برایم پول دربیاورد»، ولی در عمل خود او میدانست کاملا اینطور نیست.

ماشین پولسازی از ناکارآمدی بازار

در صورتی یک ایده در بازار مالی قابلیت جدی گرفته شدن به عنوان تئوری اقتصادی را دارد که حتما کارنامهای از اجرای آن وجود داشته باشد. در اینصورت بتشکنیهای سیمونز در بازار مالی به هسته اصلی تئوریهای اقتصاد نیز سرایت خواهد کرد. مطالعات بسیاری در ژورنالهای اقتصادی ادعا میکنند که بازارهای مالی بازارهای کاملا کارآ هستند؛ به این معنی که اطلاعات موجود با هر حدی از تقارن بین بازیگران آنها، همواره در قیمت لحاظ شده و به لحاظ آماری احتمال اینکه استراتژی بر پایه این اطلاعات سود پایداری ایجاد کند ناچیز خواهد بود.

آیا استراتژی سیمونز همان احتمال اندک است یا این تئوری نیز باید جای خود را به ایده کاملتری بدهد؟ باز هم یک پاسخ میانی راهگشا خواهد بود. صدالبته کارنامه سفتهبازی سیمونز نشان میدهد روشی برای بهره بردن از ناکارآمدی کوتاهمدت در بازار وجود دارد؛ اما هیچکس حتی خود او به اینکه پایداری ابدی در چنین استراتژیای قابل دستیابی است اطمینان ندارند. درک چنین مفهومی و صدالبته داشتن مدل بهینه برای اجرای آن، یکی از فرقهای اساسی بین معاملهگران حرفهای و آماتور است. تصور میکنم این بزرگترین درس سیمونز در زمینه مدیریت ریسک معاملاتی بود.

سیمونز مدعی است که ناکارآیی در بازار به دلیل پیچیدگی حاکم بر آن، محرز است. این ناکارآیی یک پدیده تصادفی به نظر میرسد؛ اما او معتقد بود با بهکارگیری حجم قابلتوجهی از داده در تحلیل نوسانات یا به عبارت بهتر ناهنجاریهای بازار، میتوان ناکارآیی را توضیح داد. تمام آنچه او میتوانست از استراتژی مرموز صندوق مدالیون بهصورت عمومی بیان کند، این بود که «ما تیمی از نوابغ را جمع کردیم و به تمام دادهها توجه داشتیم و هرچیزی را امتحان کردیم.» گسترده این دادهها کاملا متنوع بود؛ صورتهای مالی، دادههای اقتصاد کلان، دادههای قیمت و حجم معاملات، دادههای اجتماعی و شاید هم شرایط آبوهوایی. آنطور که سیمونز میگفت همه چیز به همین ثبات قدم در انجام بینهایت آزمون و تست از استراتژیهای معاملاتی بستگی داشت تا نتیجه مطلوب حاصل شود. طبیعتا این مسیر پر از شک و بازنگری بود و سیمونز نیز بارها نسبت به استراتژیهای خود ناامید میشد و در عین حال دست از تغییر و بهبود آن برنمیداشت. یکی از مهمترین نقاط عطف آنها زمانی بود که فعالیت معاملاتی خود را در چند بازار به کار گرفتند.

تجربه اولیه او در بازار کالا بهخوبی نشان داده بود که تمرکز بر یک بازار خود مانعی برای موفقیت است؛ زیرا تغییر ساختارهای بازار و محدود بودن تعداد مشاهدات در آن، قدرت مانور مدلهای ریاضی و آماری در شناسایی الگوهای ناکارآمدی بازار و اتخاذ معاملات سودآور را محدود میکند. راهحل ساده بود؛ افزایش تعداد مشاهدات. سیمونز و همکارانش تلاش کردند تعداد بازارهایی را که در آن معامله میکنند و همچنین تایمفرمهای معاملاتی خود را تا حد ممکن افزایش دهند. این اقدام عملا شبیه به مفهوم تنوعبخشی در نظریه مدرن پوتفوی است؛ اما با یک تفاوت ماهوی. تیم مدالیون این تنوعبخشی را برای کاهش ریسک بازار انجام نمیداد، اساسا آنها علاقهای به شناخت ریسکهای بنیادین بازارها نداشته و هدف اصلی این بود که سطح مشاهدات لازم برای شناختن الگوهای غیرطبیعی بازار را که فرصت معاملاتی به آنها میدهد داشته باشند.

این نوع نگاه ارتباط تنگاتنگی با مکتب اثباتگرایی در اقتصاد داشت، رهیافتی که میلتون فریدمن شاخصترین چهره معاصر طرفدار آن بود. این نوبلیست پولگرای اقتصاد معتقد بود اعتبار یک تئوری و مدل تنها به قدرت پیشبینی آن گره خورده است، نه الزاما منطقی بودن فروض و استدلالهایی که از نتایج دفاع میکنند. این باور جایگاه ویژهای در صحبتهای پراکنده سیمونز و همکارانش داشت و بخشی از اصول بنیادین فکری آنها تلقی میشود.

طعم همیشه برنده بودن

وقتی مشغول شرح دادن رکوردهای صندوق مدالیون بودیم، یک واقعیت را از قلم انداختیم. صندوق مدالیون در تمام سالهای مالی خود بازدهی مثبت داشت. 30سال پیاپی بازدهی مثبت، آن هم با چنین متوسط بازدهی خیرهکنندهای جایی برای شک باقی نمیگذارد. سیمونز و همکارانش اثبات کردند نهتنها بازار مالی ناکارآمد است، بلکه روشی وجود دارد که میتوان بهصورت پیوسته از این ناکارآمدی عایدی بهدست آورد. به همین دلیل بود که صندوق مدالیون بالاترین کارمزد مدیریتی را نیز اخذ میکرد. 5درصد کارمزد ثابت و 44درصد کارمزد از سود صندوق بابت سبدگردانی عدد قابلتوجهی به شمار میآید که در بازار بیرقیب بوده است.

قطعا چنین سطحی از درآمد که نصیب مدیران صندوق مدالیون میشد، انگیزه کافی برای حفاظت از جعبهسیاه آنها را ایجاد میکرد. اما به عقیده نگارنده چنین تجربهای در بازار مالی همچنین انگیزه کافی برای محققان اقتصاد و ریاضیات ایجاد میکند که جدیتر به دنبال توسعه مدلهای بهتری برای فهم بازار مالی و بهینهسازی استراتژیهای سبدگردانی باشند.

یأس و امیدها پس از جیم افسانهای

بهکارگیری استراتژی مدیریت ریسک متناسب با رویکرد معاملاتی، بهکارگیری مدلهایی با حداکثر داده ورودی برای استخراج پیشبینیهای معتبر آماری از ناکارآییهای بازار، استفاده از استراتژی بازار-خنثی و در نهایت درک قوی سیاه و هوش هیجانی برای کنترل آن، رمزهای اصلی موفقیت سیمونز و صندوق مدالیون بودند. اگرچه برخی از این رهیافتها برای سایر افرادی که معاملات کوتاهمدت نمیکنند کارآیی خاصی ندارد یا حتی نتیجه معکوس میدهند، اما یک دلالت مهم برای این دستاورد سیمونز وجود دارد که به عقیده نگارنده معاملهگران آماتور و خرد بازار باید به آن توجه کنند.

اینکه روشهای کوتاهمدت در بازار تنها زمانی جواب میدهند که حداقل این چهار اصل بهخوبی پیادهسازی شوند. کارنامه مدالیون علاوه بر اینکه اثبات میکند معاملات کوتاهمدت میتوانند موفق باشند، همزمان توجیه میکند که چرا در عمل برای اکثر افراد اینطور نیست. دستیابی به اطلاعات کامل و قدرت پردازش این حجم از اطلاعات زیرساخت و سطح تخصص بالایی میطلبد که انجام این کار در سطح فردی چندان قابل تصور نیست. ما در عصری زندگی میکنیم که جو حاکم بر جامعه سرمایهگذاران و معاملهگران بازار مالی بهشدت به شبهعلم و ضد آموزش از طریق فروش رویای ثروتمند شدن، آلوده است. سیمونز نشان داد که اگر راهی برای ثروتمند شدن از بازار وجود داشته باشد، این راه در نهایت عمومی نخواهد بود و ثمره تلاشی فوق تخصصی و صبر و استقامتی فراوان است.

او جمله «روی خودت سرمایهگذاری کن» وارن بافت را با جمله کاملتری بهبود میدهد؛ «اطراف خود را تا جایی که میتوانی با افراد باهوش پر کن.» قطعا نقش همکاران نابغه او در موفقیت جمعی آنها غیرقابل انکار است. افرادی همچون لئونارد بائوم، ریاضیدان آمریکایی که به خاطر الگوریتم بائوم-ولچ و سری بائوم-سوئیت مشهور است. او در کنار دیگر همکار سیمونز، جیمز آکس که به واسطه تحقیقاتش در زمینه تئوری مدل شناخته میشود، تاثیر بسزایی در توسعه مدلهای کوانت برای معامله در بازار داشتند که به موفقیت صندوق مدالیون منجر شد. با وجود رازداری در شیوه کاری، سیمونز یک استاد واقعی بود؛ زیرا در عمل بهخوبی نشان داد که میتوان قواعد علمی را شکست و همزمان به ما آموخت که اصول کلی مسیری که به موفقیت در بازار مالی منجر میشود چیست. حال این تصمیم با پیشروان این عرصه است که تا چه حد میخواهند تلاش کنند تا رکوردهای او را جابهجا کنند.

توضیحات

۱. عمده نقل قول ها و اطلاعات ارائه شده در این یادداشت برگرفته از کتابی به نام «مردی که معمای بازار را حل کرد» نوشته جورج زاکرمن و همچنین مصاحبه سیمونز با بنیاد TED است.

۲ . Quant King؛ واژه کوانت در واقع خلاصهشدهای مصطلح از Quantitative Trading است که به رویکردهایی در بازار مالی اشاره میکند که معاملات در آن بر پایه مدلهای کمّی و آماری هستند و سیمونز جزو پیشتازان این عرصه است.

۳ . Margin Call؛ شرایطی در معاملات اهرمی که در آن کارگزاری به واسطه افزایش میزان زیان معامله به اندازه وثیقه مشتری، اقدام به فروش معامله میکند.

نظر شما