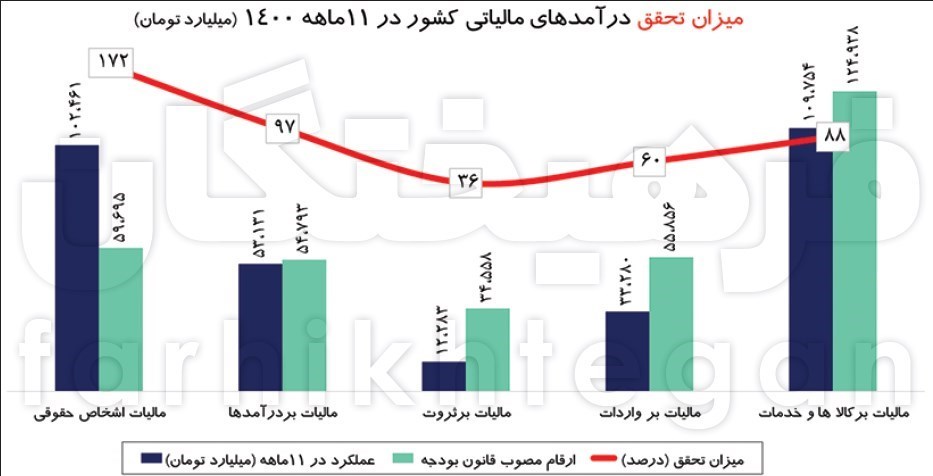

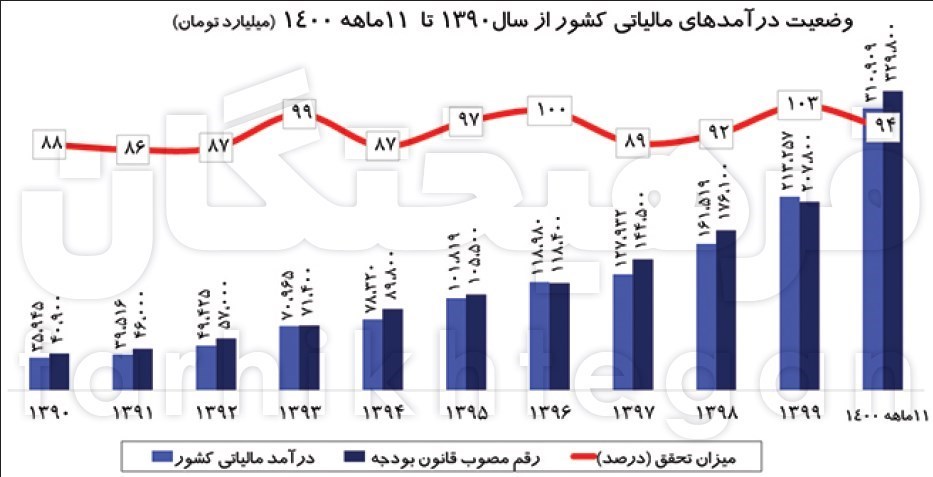

به گزارش گروه رسانه های خبرگزاری تسنیم، به نقل از فرهیختگان، در سطح دنیا گرچه مالیات بهعنوان یکی از مهمترین منابع درآمدی، نقش ویژهای در تامین مالی دولتها ایفا میکند اما حقیقت این است که طی چندین دهه مالیات در ایران تنها منبع درآمد دولت نبوده و اتکای دولتمردان به درآمدهای نفتی موجب شده مالیات به دنبال آن، تعهد و کارایی دولت در ایران چندان جدی گرفته نشود. با این حال طی دهه 90 با اعمال تحریمهای گسترده از سوی آمریکا، دولتها در ایران نیمنگاهی به درآمدهای مالیاتی داشته و در سالهای اخیر سهم مالیات از کل منابع بودجه را به حولوحوش 40 درصد رساندهاند. تغییر ذهنیت و نگاه دولت به درآمدهای مالیاتی در لایحه سال آینده هم قابل رصد است؛ بهطوری که در لایحه بودجه 1401 اگر مجلسیها دست به ارقام مالیاتها نزنند، درآمد مالیاتی دولت 62 درصد رشد خواهد داشت. در بین پایههای مختلف، بیشترین رشد مربوط به درآمدهای مالیاتی اشخاص حقوقی با 126 درصد، مالیات برکالا و خدمات با 64 درصد، مالیات بردرآمدها(حقوق و دستمزد کارکنان و مشاغل و مستغلات) 55 درصد، مالیات برواردات 43 درصد و مالیات برثروت نیز کاهش 20 درصد خواهد بود. اینکه چقدر این اعداد قابل تحقق است و بررسی عملکرد 11ماهه امسال درآمدهای مالیاتی نشان میدهد از کل درآمد مالیاتی امسال در 11ماه حدود 94 درصد آن وصول شده است. نکته قابلتامل اینکه، درحالی رقم مالیات اشخاص حقوقی 172 درصد محقق شده که این میزان برای مالیات بر ثروت فقط 36 درصد، برای مالیات بر واردات 60 درصد، برای مالیات برکالا و خدمات 88 درصد و برای مالیات بر درآمدها 97 درصد بوده است.

وصول 94درصدی چک مالیاتی

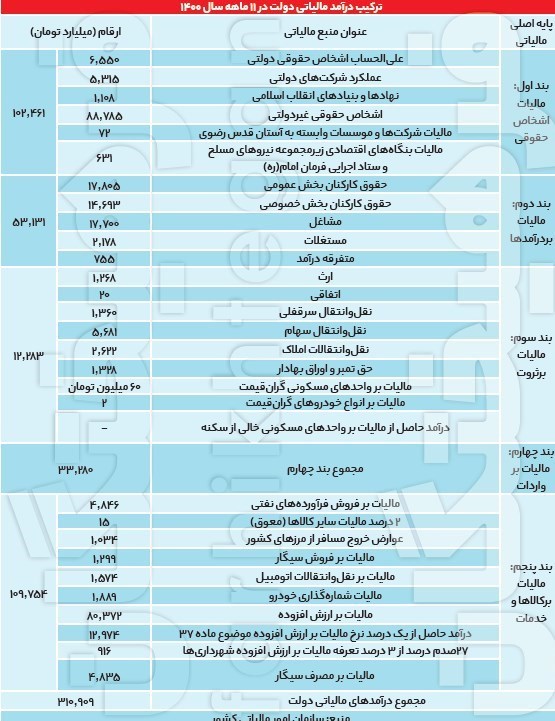

براساس قانون بودجه سال 1400 رقم پیشبینیشده برای درآمد مالیاتی دولت برای 12ماه حدود 329هزارو839 میلیارد تومان است که از این مقدار، نزدیک به 274هزار میلیارد تومان آن مربوط به عملکرد سازمان امور مالیاتی شامل مالیات اشخاص حقوقی، مالیات بر درآمدها، مالیات بر ثروت و مالیات بر کالاها و خدمات و حدود 55هزار و 856 میلیارد تومان آن نیز مربوط به مالیات بر واردات است. طبق گزارش سازمان امور مالیاتی در 11ماهه سال جاری از رقم 274هزار میلیارد تومان درآمد پیشبینیشده، 277 هزار و 630 میلیارد تومان محقق شده که نشان از تحقق بیش از 101درصدی درآمد دولت در این بخش است.

40درصد مالیات واردات محقق نشده

آنطور که گفته شد، از درآمد نزدیک به 330هزار میلیارد تومانی دولت، نزدیک به 56هزار میلیارد تومان آن مربوط به مالیات بر واردات است. حقوق ورودی مربوط به واردات قطعی است که شامل هزینههای گمرکی، حقوق گمرکی، سود بازرگانی، مالیات بر ارزشافزوده، عوارض هلالاحمر، هزینه تخلیه و بارگیری کالا میشود. بنا به گفته علیرضا مقدسی معاون وزیر اقتصاد، درآمد گمرک در 11ماهه سال 1400 با احتساب حقوق ورودی، سایر عوارض و مالیات بر ارزشافزوده به میزان 33 هزار و 270 میلیارد و 792 میلیون تومان بوده که نسبت به مدت مشابه سال قبل 38درصد افزایش یافته است. با این حساب، از مالیات پیشبینی شده در قانون بودجه 1400 برای بخش واردات، طی 11 ماه 60 درصد آن محقق شده و بیش از 22.5هزار میلیارد تومان آن تاکنون محقق نشده و در آخرین ماه نیز بعید به نظر میرسد درآمد دولت از این بخش بیش از سههزارمیلیارد تومان باشد. بررسیها نشان میدهد مهمترین دلیل عملکرد پایین مالیات بر واردات، عدماجرای حکم قانون بودجه سال 1400 مبنیبر اصلاح نرخ ارز مبنای محاسبه حقوق ورودی بوده است. بر این اساس درحالی در لایحه و قانون بودجه نرخ ارز مبنای محاسبه حقوق ورودی ارقام نرخ دلار بودجه و نرخ ETS در نظر گرفته شده بود که محاسبات سال جاری گمرک برمبنای دلار 4200 تومان بوده است.

تحقق 172درصدی مالیات شرکتها

بررسی اعداد و ارقام درآمدهای مالیاتی دولت در 11ماهه امسال نکته قابلتاملی را نشان میدهد، بهطوریکه نگاهی به ترکیب درآمدهای مالیاتی کشور در 11ماهه نشان میدهد از بین پنج پایه مالیات یعنی مالیات بر اشخاص حقوقی، مالیات بر درآمدها، مالیات بر ثروت، مالیات بر واردات و مالیات بر کالاها و خدمات، بالاترین میزان تحقق درآمد مالیاتی مربوط به بخش مالیات بر اشخاص حقوقی یا همان شرکتها و بنگاههای تولیدی بوده است. طبق آمارها، از 59هزار و 695 میلیارد تومان رقم پیشبینیشده در قانون بودجه برای مالیات اشخاص حقوقی یا همان شرکتها، در 11 ماهه امسال 172درصد معادل 102هزار و 461 میلیارد تومان آن محقق شده است. در حوزه مالیات بر درآمدها که شامل مالیات بر حقوق کارکنان بخش عمومی، مالیات حقوق کارکنان بخش خصوصی، مالیات مشاغل، مالیات مستغلات و مالیات متفرقه درآمد است، از 54هزار و 793 میلیارد تومان رقم پیشبینیشده در قانون بودجه سال جاری، در 11ماه حدود 53 هزار و 131 میلیارد تومان یا معادل 97درصد از کل محقق شده است.

یکی از انواع پایههای مالیاتی، مالیات بر ثروت است. این بخش از درآمدهای مالیاتی دولت که شامل مالیات بر ارث، مالیات اتفاقی، مالیات نقلوانتقال سرقفلی، نقلوانتقال سهام، نقلوانتقالات املاک، حقتمبر و اوراقبهادار، مالیات بر واحدهای مسکونی گرانقیمت، مالیات بر انواع خودروهای سواری و وانت دوکابین گرانقیمت و درآمد حاصل از مالیات بر واحدهای مسکونی خالی از سکنه است، از رقم 34 هزار و 558 میلیارد تومان پیشنهادی قانون بودجه، تاکنون فقط 12هزار و 283 میلیارد تومان یا معادل 36 درصد از آن محقق شده است. نکته قابلتامل اینکه، از همین رقم نیز نزدیک به پنجهزار و 700 میلیارد تومان آن مربوط به مالیات نقلوانتقال سهام یا همان مالیات معاملات بورسی است.

مالیات بر کالاها و خدمات پایه پنجم مالیاتی کشور است که شامل مالیات بر فروش فرآوردههای نفتی و بنزین، دو درصد مالیات سایر کالاها (معوق)، عوارض خروج مسافر از مرزهای کشور، مالیات بر فروش سیگار، مالیات بر نقلوانتقالات اتومبیل، مالیات شمارهگذاری خودرو، مالیات بر ارزشافزوده، یک درصد مالیات بر ارزشافزوده موضوع ماده (37)، مالیات بر ارزشافزوده شهرداریها و مالیات بر مصرف سیگار است. در قانون بودجه سال جاری رقم 124 هزار و 938 میلیارد تومان درآمد برای این پایه مالیاتی در نظر گرفته شده که تا پایان 11ماهه نزدیک به 110هزار میلیارد تومان یا معادل 88 درصد از آن محقق شده است.

درآمد 60میلیون تومانی دولت از خانههای گرانقیمت!

ازجمله زیرمجموعههای پایه مالیات بر ثروت، مالیات بر خانههای خالی و مالیات بر واحدهای مسکونی گرانقیمت، مالیات بر انواع خودروهای سواری و وانت دوکابین گرانقیمت است که در سالهای اخیر این زیربخشها ترکیب درآمدهای مالیاتی ایران شدهاند. بررسیها نشان میدهد در 11ماهه امسال بهرغم تاکید دولت و مجلس بر وصول مالیاتهای مذکور، درآمد دولت از مالیات بر واحدهای مسکونی گرانقیمت حدود 60میلیون تومان، از مالیات بر انواع خودروهای گرانقیمت حدود دومیلیارد تومان و از مالیات بر واحدهای مسکونی خالی از سکنه صفر بوده است.

ترکیب ضدعدالت مالیاتستانی در ایران

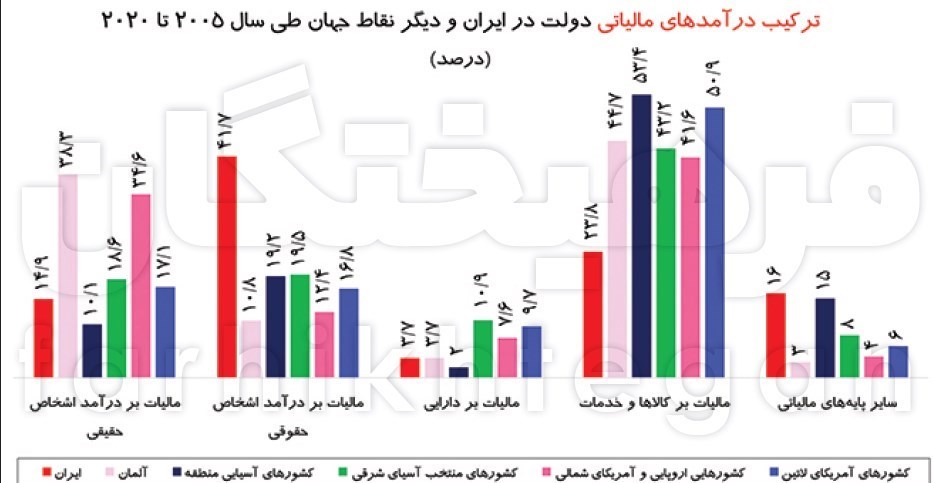

یکی از مهمترین سنجههای میزان عدالت مالیاتی، ترکیب درآمدهای مالیاتی است. سهم هرکدام از انواع مالیاتها درکل درآمدهای مالیاتی وصولشده نظام مالیاتی کشور، بیانگر توزیع بار مالیاتی بر گروهها یا اقشار خاصی در جامعه است که میتواند عملکرد و کارآمدی فعالیتهای اقتصادی در بخشهای مختلف را تحتتاثیر قرار دهد. آنطور که در نمودار قابلمشاهده است، عملکرد کل نظام مالیاتی کشور بهلحاظ ترکیب و پایههای مالیاتی درمقایسه با کشورهای موردبررسی، وضعیت چندان مطلوبی ندارد.

تفاوت در میزان تعمیق درآمدهای مالیاتی بودجه و تفاوت عملکرد انواع مالیاتهای کشور در مقایسه با کشورهای دیگر، این واقعیت را روشن میسازد که نظامهای مالیاتی با چه رویکرد و سیاستهای مالیاتی، پیادهسازی شده و کارکردهای اصلی خود را در سطح جامعه به انجام میرسانند. این امکان وجود دارد که ساختار معیوب یک نظام مالیاتی، با تقویت نابرابری چه در سطح فردی و چه در سطح بینبخشی همراه باشد. در نمودار عملکرد اجزای مالیاتهای مستقیم و غیرمستقیم برای ایران با کشورهای دیگر مقایسه شده است. این نمودار متوسط سهم اجزای مذکور از درآمدهای کل مالیاتی وصولشده را برای دوره 2005 تا 2020 نشان میدهد.

ملاحظه میشود برای نظام مالیاتی کشور ایران، از کل مالیات دریافتی دولت، نزدیک به 42 درصد آن مربوط به مالیات بر درآمد اشخاص حقوقی بوده، نزدیک به 15درصد مربوط به مالیات بر درآمد اشخاص حقیقی است، 3.7 درصد مربوط به مالیات بر دارایی، نزدیک به 24درصد مربوط به مالیات بر کالاها و خدمات و 17درصد نیز مربوط به سایر پایههای مالیاتی است. بهعبارتی، در ایران بخش بزرگی از درآمدهای مالیاتی دولت مربوط به سهم مالیات بر درآمد اشخاص حقوقی است. این سهم بیشترین درصد را بین کشورهای موردمقایسه دارد. از سوی دیگر، نسبت مالیات بر درآمد اشخاص حقیقی و حقوقی از کل درآمدهای مالیاتی برای کشورهای اروپا و آمریکای شمالی وضعیت عکس ایران را دارد. بر این اساس درحالی سهم مالیات اشخاص حقوقی کل درآمد مالیاتی دولت در ایران نزدیک به 42درصد است که این میزان برای کشور آلمان 10.8 درصد، برای کشورهای آسیایی منطقه 19.2 درصد، برای کشورهای منتخب آسیای شرقی 19.5 درصد، برای کشورهای اروپایی و آمریکای شمالی 12.4 درصد و برای کشورهای آمریکای لاتین 16.8 درصد است. اما درخصوص مالیات اشخاص حقیقی نیز، طبق آمارهای نمودار، درحالی سهم مالیات اشخاص حقیقی از کل درآمد مالیاتی ایران نزدیک به 15درصد است که این میزان در آلمان 38.3 درصد، در کشورهای آسیایی منطقه 10درصد، در آسیایشرقی 18.6 درصد، در اروپا و آمریکای شمالی 34.6 درصد و در آمریکای لاتین بیش از 17درصد است. در بخش مالیات بر کالاها و خدمات نیز درحالی این میزان برای ایران 32.8 درصد است که در آلمان سهم آن از کل درآمدهای مالیاتی دولت 44.7 درصد، در کشورهای آسیایی منطقه 53.4 درصد، در آسیایشرقی 43.2 درصد، در اروپا و آمریکای شمالی 41.6 درصد و در آمریکای لاتین نزدیک به 51درصد است. درواقع تمرکز نظام مالیاتی ایران بر وصول درآمدها از کسبوکارها و بخشهای تولیدی و خدماتی بوده است، درحالی که مالیات از درآمد اشخاص حقیقی، داراییهای آنها و مصرف کالاها و خدمات توسط خانوارها در اولویتهای بعدی قرار دارند. وضعیت مشابهی برای کشورهای آسیایی منطقه نیز البته با شدت کمتر وجود دارد. سهم مالیات بر درآمد اشخاص حقوقی در این کشورها بهطور متوسط حدود 19 درصد و مالیات بر درآمد اشخاص حقیقی 10درصد است که اهمیت مالیات اشخاص حقوقی در مالیات مستقیم این کشورها را نشان میدهد. البته تفاوت عملکرد ساختار مالیاتی این کشورها با ایران، در میزان و سهم مالیات غیرمستقیم از نوع مالیات بر کالاها و خدمات است. درنتیجه این سهم برای کشورهای منطقهای بهطور متوسط حدود 23درصد بوده و این میزان برای مالیات ایران تقریبا 23 درصد است. درواقع در کشورهای منطقه، تاکید اصلی مالیاتستانی روی پایه مصرف یعنی مالیات بر کالاها و خدمات (مالیات بر ارزشافزوده) بوده و در نظام مالیاتی ایران تاکید بر مالیات کسبوکارها و فعالان تولید و خدمات است. طبق مطالعات مرکز آموزش و پژوهشهای توسعه آیندهنگری سازمان برنامه و بودجه، ساختار و عملکرد سیستم مالیاتستانی در ایران حتی در مقایسه با کشورهای منطقه مانند افغانستان، ارمنستان، آذربایجان، مصر، اردن، عربستان سعودی، ترکیه و امارات نیز ضعیف بوده و هدفگیریهای ناکارآمدی در مقایسه با آنها دارد.

لایحه 1401 گام رو به جلو یا شوخی خطرناک؟

در لایحه بودجه سال 1401 درآمدهای مالیاتی دولت با رشد 62درصدی حدود 527هزار میلیارد تومان پیشبینی شده است. طبق اطلاعات لایحه بودجه، بیشترین رشد درآمدهای مالیاتی مربوط به مالیات اشخاص حقوقی یا همان شرکتها با 126 درصد، مالیات بر کالا و خدمات با 64 درصد، مالیات بر درآمدها (حقوق و دستمزد کارکنان و مشاغل و مستغلات) 55درصد، مالیات بر واردات 43درصد و مالیات بر ثروت نیز کاهش 20درصدی داشته است. درخصوص کاهش 20درصدی مالیات بر ثروت دلیل این موضوع مربوط به بیشبرآوردهای قانون بودجه 1400 است که دولت روحانی تصور میکرد رشدهای بالای بورس ادامه خواهد داشت و مالیات بر نقلوانتقال سهام قابلتوجه خواهد بود. این بیشبرآوردی در لایحه سال آینده تعدیل شده است که همین موضوع موجب کاهش درآمد دولت از این پایه شده است. اما درخصوص مالیات شرکتها این موضوع قابلذکر است که دولت درحالی رشد 126درصدی را برای مالیات شرکتها در نظر گرفته که سال آینده مالیات پرداختی شرکتها از 25درصد با کاهش پنجدرصدی به 20درصد خواهد رسید. اینکه چگونه با کاهش پنجدرصدی سهم پرداختی شرکتها، درآمد مالیاتی دولت از این بخش 126درصد رشد خواهد داشت، این تناقض را اینطور توضیح میدهد: «هنر ما در وزارت اقتصاد و دارایی باید این باشد که بدون فشار بیشتر بر اقشار تولیدکننده، حقوقبگیران، کسبه و گروههایی که شفاف مالیات میپردازند بهسراغ فرارهای مالیاتی و مودیان جدید و کسانیکه درآمدهای بالایی دارند که بیرون از تور شناسایی مالیات قرار میگیرند یا از طریق روابط فسادآلود خودشان را مصون میکردند، برویم.» خاندوزی درنهایت میگوید اکثر رشد درآمد مالیاتی بودجه سال 1401 از محل کاهش فرار مالیاتی خواهد بود. به نظر میرسد اگر دولت در سال آینده نتواند ادعای خود را ثابت کند (افزایش درآمد مالیاتی از محل کاهش فرارمالیاتی)، با کاهش پنجدرصدی سهم تولیدکننده بخش قابلتوجهی از درآمدش در این بخش محقق نخواهد شد. همچنین دولت 79هزارمیلیارد تومان برای مالیات بر واردات در نظر گرفته که با تجربه 11ماهه سال جاری، بدون اصلاح نرخ ارز محاسباتی گمرکی، به احتمال قوی بازهم بیش از 40درصد از این پایه مالیاتی محقق نخواهد شد.

اخبار گروه سایر رسانهها صرفا بازنشر اخبار سایتها و خبرگزاریهاست و خبرگزاری تسنیم هیچ مسئولیتی در قبال آن ندارد.

انتهای پیام/

بازگشت به صفحه رسانهها

∎

نظر شما